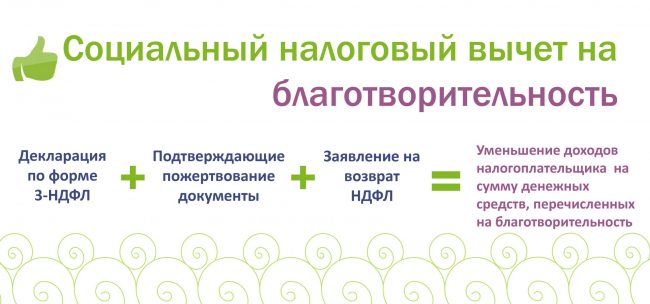

Как получить налоговый вычет на благотворительность

Многие граждане направляют некоторую часть своих доходов на благотворительность. Такая деятельность официально регистрируется, поэтому у людей остаются платежные документы, подтверждающие трату средств на данные цели. На основании российского законодательства благотворители имеют возможность вернуть некоторую часть потраченных денег. Для этого оформляется налоговый вычет на благотворительность.

Содержание

Что это такое

Физические лица, направляющие часть своих сбережений или дохода на благотворительность, могут воспользоваться налоговым вычетом. Он позволяет вернуть часть НДФЛ, уплаченного за прошлые годы. Для этого придется подготовить и передать сотрудникам налоговой службы полный пакет документов, подтверждающих трату средств на благотворительность. Особенно много внимания уделяется платежной документации.

Оформить социальный вычет, связанный с благотворительной деятельностью, можно за три предыдущих года. Поэтому если гражданин подает заявление с декларацией в 2021 году, то он сможет получить сумму, равную уплаченному подоходному налогу за 2020, 2019 и 2018 годы.

Информация о различных аспектах правовой сферы: новости, статьи, советы по защите прав.

Такая льгота свидетельствует о том, что траты на благотворительность не облагаются налогом. Сначала НДФЛ удерживается, а после возвращается благотворителям. Но для этого приходится самостоятельно обращаться к сотрудникам ФНС. Автоматические возврат не оформляется, а также приходится сохранять все платежные документы, доказывающие перечисление средств на благотворительность. Вычет за такие расходы может получить любой гражданин, который обладает доходом, облагаемым НДФЛ по ставке 13%.

Для оформления вычета выполняются последовательные действия:

- подготавливается документация, выступающая доказательством трат денег на благотворительные цели;

- заполняется декларация 3-НДФЛ, причем выполнить процесс можно самостоятельно, пользуясь простой программой от ФНС, скачать которую можно бесплатно на сайте службы;

- у работодателя берется справка 2-НДФЛ за три предыдущих года работы;

- составляется заявление, по которому запрашивается возврат, являющийся излишне уплаченной в бюджет суммой налога;

- документы передаются в отделение ФНС по месту жительства заявителя, причем выполнить процесс можно при личном посещении службы, а также допускается отправить бумаги онлайн при наличии ЭЦП или воспользоваться почтовым отправлением.

Декларация с документацией проверяется в течение трех месяцев, после чего дается еще один месяц на выплату средств на банковскую карточку заявителя. Реквизиты данной карты необходимо указывать в заявлении. Иногда специалисты ФНС принимают отрицательное решение по заявлениям, а если такой отказ необоснованно, то его можно оспорить в вышестоящих инстанциях или суде.

Кто может оформить

Воспользоваться правом на вычет могут налогоплательщики, которые тратили средства на следующие виды пожертвований:

- перечисление средств на счета благотворительных организаций;

- помощь НКО, которые социально ориентированы, а также ведут деятельность, разрешенную на территории РФ;

- отправка денег некоммерческим организациям, работа которых связана с культурой, наукой, здравоохранением, физкультурой, образованием, просвещением, социальной поддержкой и других аналогичных сфер;

- финансирование религиозных организаций, причем средства должны направляться на осуществление деятельности, которая приводится в уставной документации;

- перевод денег НКО для формирования или увеличения целевого капитала.

При переводе средств важно правильно указывать назначение платежа, поскольку от этого зависит возможность получения вычета. Сотрудники ФНС не интересуются тем, куда именно пойдут средства, поэтому они могут использоваться для помощи малоимущим, пенсионерам или детям.

Но необходимо перечислять деньги компаниям или предпринимателям, которые приводятся в положениях ст. 219 НК. Рекомендуется предварительно запросить у представителей этих организаций копии уставных документов, чтобы убедиться, что их деятельность связана с благотворительностью.

Существуют ситуации, при которых нельзя оформлять вычет на пожертвования:

- средства переведены не напрямую в благотворительную организацию, а фонду, учрежденному этой компанией;

- затраты привели к тому, что гражданин получил определенную выгоду, например, стал собственником имущества или ему была оказана какая-либо услуга, поэтому требуется наличие только бескорыстной помощи;

- деньги переведены физлицу.

С 2020 года даже компании, тратящие деньги на благотворительность, могут подавать заявления на получение налогового вычета. Затраты относятся к внереализационным расходам. Льготой смогут воспользоваться фирмы, которые уплачивают налог на прибыль. При таких условиях налогоплательщики могут снизить налоговую базу по этому сбору на сумму расходов, связанных с пожертвованиями. Но размер такого снижения не может превышать 1% от общего объема выручки, сформированной при продаже товаров или оказании услуг.

Размер вычета

Получить льготу могут резиденты РФ, имеющие доход, который облагается НДФЛ. Размер вычета рассчитывается индивидуально для каждого налогоплательщика. Например, мужчина получает доход в размере 1,2 млн. руб. в год. Он направил 200 тыс. руб. на благотворительные цели. Лимит представлен четвертью от дохода, поэтому составляет 300 тыс. руб., поэтому учитывается вся сумма пожертвований. Размер вычета составит: 200 000 * 13% = 26 тыс. руб.

Лимит установлен на законодательном уровне, а также составляет 25% от дохода гражданина. Если же человек тратит сумму, которая превышает данное значение, то вычет рассчитывается от лимита.

Какие требуются документы

Для оформления вычета придется подготавливать большое количество бумаг. НК не содержит точного списка, поэтому в каждом случае документы будут отличаться. Стандартно подготавливается следующая документация:

- справка 2-НДФЛ, содержащая сведения о доходах гражданина, а также от уплаченном НДФЛ;

- декларация 3-НДФЛ;

- заявление на получение вычета;

- платежные документы, подтверждающие перечисление средств на благотворительности, причем они могут быть представлены квитанциями, чеками, банковскими выписками или приходными кассовыми ордерами.

Платежки должны содержать информацию о назначении платежа, связанного с внесением пожертвований. Сотрудники ФНС не могут самостоятельно увеличивать количество документов, запрашиваемых у налогоплательщиков, поэтому никаких других бумаг не потребуется. Запрещено требовать от граждан устав организаций, куда направлялись средства. Данную информацию налоговые инспекторы могут получить из ЕГРЮЛ, а также уточнения других сведений они могут направлять запросы в разные учреждения.

Нюансы заполнения декларации

Для получения вычета предоставляется декларация по форме 3-НДФЛ. Процесс можно выполнить самостоятельно, пользуясь программой от ФНС «Декларация 2021». В форму вводятся только нужные сведения о размере дохода и пожертвованиях, а также вносятся данные о налогоплательщике. Все расчеты выполняются автоматически.

Если гражданин не может справиться с этой работой, то он может воспользоваться помощью консалтинговых агентств, которые за небольшую плату оказывают услуги по заполнению деклараций для частных лиц.

Дополнительную информацию можно получить в видео:

Если гражданин тратит средства на пожертвование, то он может оформить налоговый вычет. Для этого важно подготовить полный пакет документов, а также правильно составить декларацию 3-НДФЛ. Размер возврата рассчитывается индивидуально, для чего учитывается общий доход и расходы на благотворительность.