Самое важное о социально-налоговом вычете

Социально-налоговые вычеты – право, которым наделяется каждый гражданин РФ. Оно доступно один или несколько раз на протяжении всей жизни. Результатом станет уменьшение базы для расчёта НДФЛ, либо возврат части сборов, которые уже переведены в адрес государства. Получение и расчёт льгот в этом случае связаны с определёнными особенностями.

Содержание

Что это такое

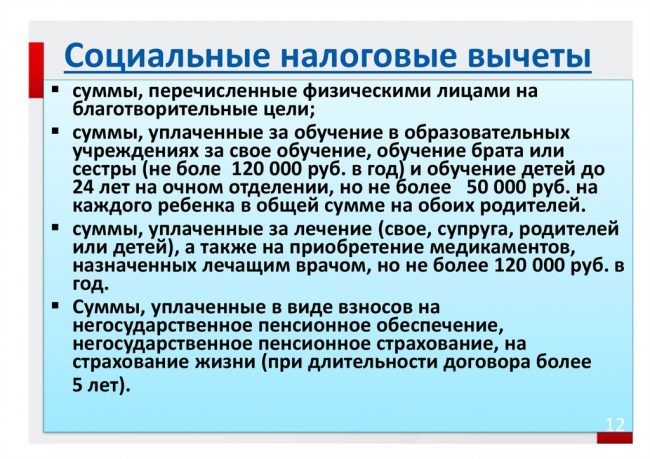

Налоговыми вычетами называют фиксированные суммы, которые подлежат возврату. Либо они и уменьшают базу по сборам. Льгота доступна для любых физических лиц, которые уплачивают стандартные налоги со ставкой в 13%. В случае с социальными налоговыми вычетами речь идёт о тратах, связанных с обучением и лечением, благотворительностью.

Информация о различных аспектах правовой сферы: новости, статьи, советы по защите прав.

В каких случаях можно воспользоваться

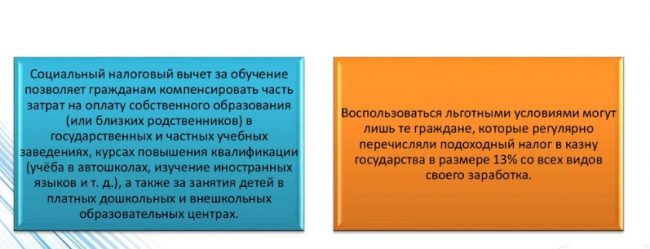

Право распространяется только на граждан, которые стали плательщиками НДФЛ со стандартной 13%-ной ставкой. Не важно, оформили они сотрудничество с работодателем, или зарабатывают самостоятельно, но каждый год заполняют декларацию и передают её контролирующим органам.

Для следующих категорий граждан налоговые вычеты недоступны:

- Люди, у которых нет официальных заработков.

- Те, кто работают, но без официального оформления.

- При получении пенсий, пособий и стипендий, когда другие источники доходов отсутствуют.

- ИП на специальных налоговых режимах.

- Самозанятые, если они платят налог по ставке 4-6%.

Полезно также почитать: Налог на имущество для пенсионеров

На благотворительность

Пункт 1 статьи 219 НК РФ подробно описывает организации, при перечислении помощи которым появляется право на оформление вычета.

Список выглядит следующим образом:

- Некоммерческие организации, которым необходима помощь для пополнения, формирования целевого капитала.

- Некоммерческие организации, которые занимаются защитой животных и охраной окружающей среды, защитой прав и свобод гражданина, человека, образованием и просвещением, здравоохранением, физической культурой и спортом, наукой, обычной культурой.

- Организации некоммерческого характера с социальным ориентированием.

- Организации религиозной сферы, если пополняется уставная часть.

- Благотворительные компании.

По мнению специалистов, дарением могут быть признаны не только денежные суммы, но и конкретные вещи. Поэтому и пожертвованием считаются не только определённые суммы, но и предметы. Например, транспорт или жильё.

На обучение

Вычет предоставляется физическому лицу, деньги которого потрачены на:

- Очную форму обучения для детей и подопечных, братьев или сестёр в возрасте до 24 лет.

- Своё обучение вне зависимости от возраста и формы.

Если в оплате использовался материнский капитал, то социальный вычет становится недоступным. Главное – чтобы обучение осуществлялось с участием организаций, получивших соответствующую лицензию. Это касается всех учреждений, иностранных и российских, частных и государственных.

Вычет можно использовать, если обучение проходит:

- За границей.

- С помощью студий и секций.

- В автошколах.

- На территории ВУЗов.

- С участием представителей спортивных и музыкальных школ.

- В лицеях и школах с платным обучением.

С недавнего времени детские сады тоже позволяют компенсировать часть расходов. Возвращают не всю сумму расходов, а только оплаченные налоги. Например, если за обучение оплачивали 40 тысяч рублей, 13% вернут именно от этой суммы.

Для такого вычета невозможен перенос части расходов и компенсаций на следующие годы.

Условия получения вычета

Важное значение имеет не только сам факт удержания НДФЛ, но и точная сумма на протяжении года, которая уже перечислена в бюджет за конкретного гражданина. Ведь сам вычет не может быть больше тех денег, что уже уплачены. Возврат из бюджета будет невозможен, если и самих платежей нет.

Размер вычета

Размер в каждом конкретном случае рассчитывается индивидуально и зависит от того, какие услуги, в каких размерах были оплачены.

По суммам социального налогового вычета существуют некоторые ограничения, согласно Налоговому Кодексу:

- 50 тысяч максимум – расходы, связанные с обучением ребёнка.

- 120 тысяч – оплата собственного обучения и медицинских услуг, если они не относятся к группе дорогостоящих.

Сумму принимают в размере фактически понесённых расходов.

Ограничения можно немного обойти, если часть расходов оформить на другого близкого члена семьи. Тогда для него тоже начинают действовать стандартные правила.

Вычет на лечение и лекарства

Вернуть можно расходы за любые услуги и товары, если они не относятся к категории дорогостоящих. Список с соответствующими позициями каждый год публикует Правительство. Если за лечения и лекарства расплачивается работодатель, то компенсацию в будущем уже невозможно получить.

При оплате медицинских услуг условия выглядят следующим образом:

- Вычет предоставляют физическим лицам, которые платили за своё лечение или близких родственников, детей в возрасте до 18 лет.

- Услуга оказана учреждением, которое получило соответствующую лицензию.

Получение вычетов обычно связано со следующими услугами:

- Массаж и косметические услуги, если они оказываются силами мед. Организации.

- Санаторно-курортное лечение.

- Зубное лечение, протезирование.

- Сдача анализов, организация обследований.

- Платное лечение представителями клиники.

В полной сумме вычет предоставляют, когда речь идёт о дорогостоящих видах лечения. Пример услуг из данной категории:

- Ринопластика.

- Когда меняют глазной хрусталик.

- Проведение имплантации зубных протезов.

- Лечение бесплодия методом ЭКО.

- Избавление от злокачественных новообразований.

- Реконструктивные, пластические операции.

В случае с лекарствами главным условием становится наличие рецепта, выписанного врачом. И наличие самого препарата в специальном списке, согласно которому и появляется право на вычет.

Рецептурные бланки должны соответствовать ряду требований:

- Наличие штампа, говорящего о том, что документ требуется для налоговой инспекции.

- Печать, представляющая компанию.

- Подпись с личной печатью врача.

Полезно также почитать: Возврат налога за лечение неработающими пенсионерами

Как оформить соц-налог вычета

Нужно собрать как можно больше подтверждающих документов, чтобы оформить налоговый вычет согласно всем правилам. Оформление проходит с участием налоговой инспекции, либо у работодателя. Основное отличие между способами – форма заполнения документов и способ передачи информации.

Оформление у налоговой инспекции

Чтобы получить вычет, в налоговую инспекцию передают следующие виды документации:

- Заявление. Лучше подавать одновременно с декларацией, хотя это требование не относится к обязательным.

- Доказательства.

- Декларация по форме 3НДФЛ.

Декларацию вместе с документами можно передать контролирующим органам максимум на протяжении трёх лет после года, в котором произведены все расходы.

Для отправки самих бумаг можно воспользоваться несколькими способами:

- Электронная форма через Интернет.

- По почте с описью вложения.

- Лично.

Оформление у работодателя

В данном случае возврат идёт не одним платежом. Вся сумма разделяется на равные части, потом её используют на протяжении некоторого времени. Результаты расчётов зависят от заработной платы, которая влияет на налоги и их размеры.

Налогоплательщик имеет право подавать заявление не только в текущем году, но ещё и в следующем. 3 года – максимальный срок давности по любым обязательствам в сфере налогов.

Следующим образом выглядит общая схема, согласно которой оформляют вычет: Получение справки о наличии права на вычет. Её выдают в налоговой службе. В ФНС заранее надо передать заявление вместе со всеми доказательствами того, что право на компенсацию имеется.

Пример письменных подтверждений – договор о негосударственном пенсионном страховании, копия ДМС, медицинская справка, выписка из больницы и так далее. Обязательно наличие в письменной форме суммы, с которой и планируют получить компенсацию.Получение справки из ФНС займёт примерно месяц с начала процесса рассмотрения.

Потом документ передают бухгалтерам предприятия, где оформлено соглашение на работу. Отдельно составляется заявление о получении вычета.

Полезное видео

Дополнительная информация по теме статьи в видео:

Заключение

Налоговые вычеты относят ко льготам, доступных для всех граждан. Главное условие – наличие официального дохода, с которого платят НДФЛ. В этом случае гарантировано право компенсировать 13% от общей суммы расходов.

Оформляются выплаты через работодателя, либо при непосредственном оформлении в самой налоговой инспекции. Через контролирующие органы процесс проходит дольше всего, он может занять до 4 месяцев. А в случае с работодателем компенсация перечисляется уже спустя месяц после обращения. Достаточно передать бухгалтеру все необходимые документы.