Изменения по страховым взносам в 2024 году: тарифы, как платить ИП за себя, льготы

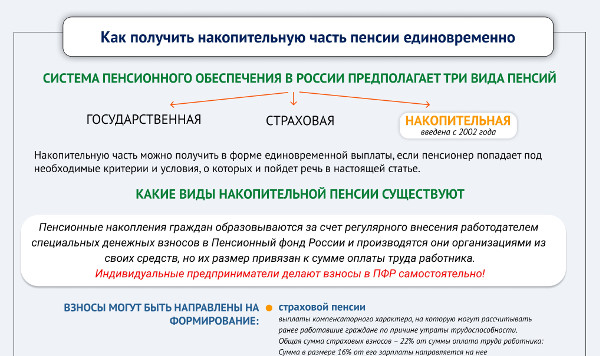

В соответствии с действующим законодательством организации, являющиеся работодателями, обязаны уплачивать за своих сотрудников страховые взносы, которые направляются на цели обязательного пенсионного, медицинского и социального страхования.

Кроме этого, их необходимо производить и за лиц, с которыми заключены договоры гражданско-правового характера. Индивидуальные предприниматели, зарегистрированные в соответствующем порядке, должны перечислять средства как за своих работников (при наличии), так и за самих себя.

Содержание

Какие изменения предстоят в 2024 году

Порядок перечисления страховых взносов и связанные с этим вопросы (к примеру, тарифы) ежегодно подлежит определенной коррекции. То же касается и отчетности, которую необходимо подавать – меняются формы и содержание отчетных документов.

Информация о различных аспектах правовой сферы: новости, статьи, советы по защите прав.

В 2024 году уже произошли определенные изменения, хотя они и не являются масштабными сами по себе. Однако следует учитывать, что нарушение порядка внесения страховых взносов и предоставления соответствующей отчетности может повлечь за собой штрафные санкции в отношении организаций и должностных лиц.

Рассмотрим основные изменения, которые вступают в силу в 2024 году:

- Повышение размера фиксированных взносов. Страховые взносы в фиксированной сумме обязаны вносить индивидуальные предприниматели. Так, в 2024 году она составляет 49500 рублей. Кроме этого, если доходы предпринимателя составляют более 300 тысяч рублей, то дополнительно к фиксированной сумме ему необходимо уплатить 1% от доходов, превышающих 300 тысяч рублей. При этом установлено, что размер дополнительного платежа не может составлять более 277571 рубля. Таким образом, максимальная сумма, которая может быть истребована у индивидуального предпринимателя в 2024 году, не может превышать 327071 рубль. Напомним, что годом ранее она составляла 302903 рубля.

- Увеличение взноса на травматизм. Изменения затронут только налогоплательщиков, осуществляющих уплату налога по автоматизированной упрощенной системе (АУСН). Так, в адрес социального фонда нужно будет выплатить2434 рубля, однако следует отметить, что данный платеж можно будет осуществить как разово, так и разделить его на ежемесячные выплаты.

- Увеличение предельной базы. Предельная база, с которой рассчитываются взносы на цели пенсионного и медицинского страхования будет увеличена до 2 миллионов 225 тысяч рублей.

- Увеличен лимит необлагаемых выплат. Так, страховые взносы не взимаются со средств, уплачиваемых в качестве суточных для командированных сотрудников. Так, если командированный находится на территории России, то лимит составит 700 руб. в день, а если на территории иностранных государств, то – 2500 руб. в день.

Кроме этого, изменения затрону и формы отчетных документов. Так, подача отчета за предыдущий год допускается только по обновленной форме РСВ.

Также была изменена форма ЕФС-1, которая подается в Социальный фонд России. Обновленные бланки отчетной документации можно скачать на официальных сайтах ведомств (ФНС и СФР).

Как платить взносы в 2024 году

Рассмотрим основные аспекты уплаты страховых взносов, которые претерпели изменения с нового года.

Взносы на травматизм

Взносы на травматизм по-прежнему перечисляются в адрес Социального фонда России, который является правопреемником Фонда социального страхования (ФСС).

За счет данного вида страхования работник, который получит производственную травму, имеет право на возмещение ему денежной компенсации.

Ставки по взносам на травматизм могут быть различными и непосредственно зависят от класса опасности рабочего места.

Так, в большинстве случаев, показатель тарифа составляет 0,2%. Если класс профессионального риска выше, то поднимается и ставка. Следует отметить, что максимальный тариф взносов на травматизм и профессиональные заболевания составляет 8,5%. В 2024 году ставки изменены не будут

Организации, уплачивающие налог по АУСН осуществляют взносы на травматизм в рамках фиксированной суммы, которая в 2024 году составляет 2434 рубля.

Таблица ставок на страховые взносы:

| Класс риска | Действующий тариф |

| 1 | 0,2 |

| 2 | 0,3 |

| 3 | 0,4 |

| 4 | 0,5 |

| 5 | 0,6 |

| 6 | 0,7 |

| 7 | 0,8 |

| 8 | 0,9 |

| 9 | 1 |

| 10 | 1,1 |

| 11 | 1,2 |

| 12 | 1,3 |

| 13 | 1,4 |

| 14 | 1,5 |

| 15 | 1,7 |

| 16 | 1,9 |

| 17 | 2,1 |

| 18 | 2,3 |

| 19 | 2,5 |

| 20 | 2,8 |

| 21 | 3,1 |

| 22 | 3,4 |

| 23 | 3,7 |

| 24 | 4,1 |

| 25 | 4,5 |

| 26 | 5 |

| 27 | 5,5 |

| 28 | 6,1 |

| 29 | 6,7 |

| 30 | 7,4 |

| 31 | 8,1 |

| 32 | 8,5 |

Единая базовая ставка с 1 января 2024 года

Под единой базовой ставкой следует понимать тариф, который уплачивается в совокупности за виды обязательного страхования – пенсионного, медицинского и социального. В 2024 году она не претерпела изменений.

Соответственно, на цели обязательного страхования работодатель обязан перечислять сумму, размер которой составляет 30% от заработной платы работника.

Однако следует отметить, что не все работодатели используют данный тариф как основной. За отдельных категорий работников они могут перечислять как по большему, так и по меньшему тарифу.

Предельная база по страховым взносам в 2024 году

Под предельной базой следует понимать лимит выплаченной работнику заработной платы (в течение года), по достижению которой работодатель имеет право на перечисление взносов по пониженной ставке.

Этот показатель является динамичным, то есть изменяется каждый год на основании очередного Постановления Правительства РФ. Так, в 2024 величина предельной базы составляет 2 миллиона 225 тысяч руб.

Следует отметить, что суть установление предельной базы заключается в поощрении работодателей, которые выплачивают своим сотрудникам высокую заработную плату.

Льготные тарифы

Льготные тарифы представляют собой сниженные ставки страховых взносов, которые применяются к определенной категории граждан или организаций. Такие льготы могут быть установлены для малых и средних предприятий, социально значимых проектов, отдельных категорий работников

Льготные тарифы позволяют уменьшить финансовую нагрузку на застрахованных лиц и организации, что способствует развитию и поддержке социально важных инициатив, а также содействует социальной защите населения.

Конкретные условия и критерии для получения льготных тарифов определяются законодательством Российской Федерации и нормативно-правовыми актами соответствующих органов власти.

Рассмотрим ряд оснований категорий организаций и работников, в отношении которых могут применяться льготные ставки тарифов.

Для малого бизнеса

В Российской Федерации к малому бизнесу относятся предприятия, у которых количество работников не превышает 100 человек, годовой доход не превышает 800 миллионов рублей, и сумма балансовой стоимости активов не превышает 600 миллионов рублей. Данные критерии устанавливаются в соответствии с Федеральным законом «О развитии малого и среднего предпринимательства в Российской Федерации». Следует отметить, что периодически они подлежат изменениям.

Малый бизнес также поддерживается государством через различные меры, такие как субсидии, льготные кредиты, налоговые льготы и другие поддерживающие программы. Одной из форм поддержки малого бизнеса является также установка льготных тарифов по страховым взносам.

Так, установлено, что с выплат сотрудникам, превышающим МРОТ ставка составит 15% вместо 30%. Напомним, что в 2024 году размер минимального размера оплаты труда составляет 19242 рубля. Он был увеличен с 1 января.

Если же выплаты не превышают данную сумму, то субъекту малого бизнеса необходимо перечислять на соответствующие цели 30%.

Льготные тарифы для резидентов ОЭЗ, ИТ-компаний и СОНКО

Резиденты специальных экономических зон, перечень которых установлен Правительством, компании, осуществляющие деятельность в сфере высоких технологий, а также социально ориентированные НКО уплачивают взносы по ставке 7,6%.

Для других категорий

Льготные тарифы предусмотрены и для иных категорий организаций и работников:

- Члены крестьянско-фермерского хозяйства обязаны вносить фиксированную сумму в размере 49500 рублей.

- Работники СК, прокуратуры и судьи. Ставка для данных категорий должностных лиц составляет 8%. При этом на цели ОПС взносы не перечисляются вовсе.

- За членов экипажей судов страховые взносы не перечисляются, то есть применяется нулевая ставка.

Тарифы страховых взносов ИП за себя

Индивидуальные предприниматели обязаны вносить взносы за себя самостоятельно. Для них определяется соответствующая фиксированная сумма. В 2024 ее размер составляет 49500 рублей.

Кроме этого, если доход предпринимателя составляет более 300 тысяч рублей, то дополнительно необходимо уплатить 1% от превышающей суммы.

За своих работников предприниматель платит страховые взносы по установленным тарифам и ставкам.

Дополнительно о взносах ИП в видео:

Начало 2024 года ознаменовалась значительными изменениями в законодательстве. Так, были проиндексированы различные выплаты, пенсии, определен минимальный размер оплаты труда. Коснулись изменения и порядка уплаты страховых взносов. Так, в первую очередь, были проиндексированы фиксированные взносы для индивидуальных предпринимателей, увеличен параметр предельной базы. Ставки же сохранились прежними. Существующие льготы по уплате страховых взносов также не претерпели изменений ни по их размерам, ни по категориям получателей.