Есть ли льготы по налогу на имущество организаций

Российские юридические лица обязаны вносить обязательные платежи в бюджет. Помимо налогов, связанных с ведением основной деятельностью, действующее законодательство предусматривает взимание дополнительных платежей и сборов.

Так, значительная часть расходов российских крупных компаний занимает имущественный налог. Под налогообложение в данном случае подпадает недвижимость отечественных юрлиц. При этом количество послаблений и льгот по налогу на имущество организаций, предоставляемых плательщикам фискальных сборов, уменьшается. На 2023 год лишь небольшое число организаций может быть освобождено от уплаты данного налогового платежа.

Содержание

Кто является плательщиком

Порядок взимания данного налогового сбора регулируется главой 30 Налогового кодекса Российской Федерации. Он представляет собой региональный налог, то есть соответствующие денежные поступления являются источником формирования бюджетов субъектов РФ.

Информация о различных аспектах правовой сферы: новости, статьи, советы по защите прав.

Соответственно, конкретные решения по налоговым ставкам, отчетным периодам и иным тонкостям в данной сфере определяются региональными актами.

В то же время федеральным законодательством определено, что вносить в бюджет данный вид налога обязаны:

- российские юридические лица;

- иностранные компании, у которых имеются представительства, находящиеся в российской юрисдикции.

Обязательным условием для признания юрлица плательщиком данного сбора является наличие недвижимого имущества, находящегося на балансе организации.

Также не являются плательщиками налога на имущество юрлица, которые владеют недвижимостью на правах аренды.

Преференции на взносы

Налоговых льгот для юридических лиц не так много и в последние годы прослеживается тенденция на их сокращение.

Так, на федеральном уровне полностью освобождены от фискальной нагрузки в данной части следующие категории налогоплательщиков:

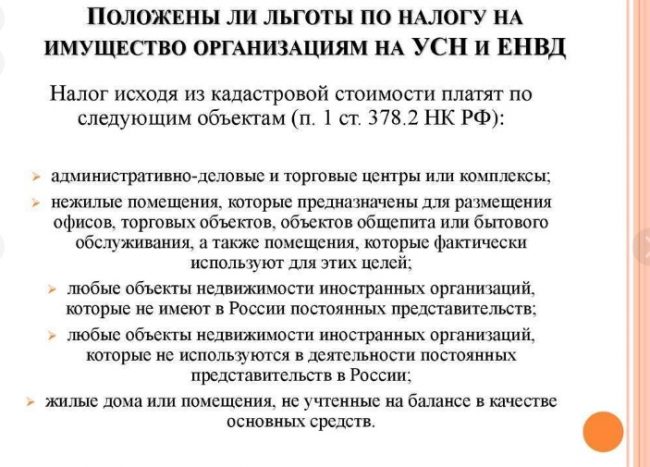

- Применяющие упрощенную систему. Организации, применяющие УСН, вправе не платить имущественный сбор при условии, что база для него рассчитана исходя из стоимости с учетом амортизации. Если же налог на недвижимость рассчитывается по кадастровой стоимости, то данная льгота не может быть применима.

- Организации, ведущие сельскохозяйственную деятельность. Агропромышленный комплекс в текущих условиях развивается весьма активно, в том числе и благодаря различным налоговым послаблениям. Так, организации – плательщики ЕСХН освобождаются от внесения платы в бюджет за имущество, которое непосредственно используется в основной деятельности.

Также в силу статьи 381 Налогового кодекса соответствующую льготу имеют следующие категории организаций:

- производители ортопедических изделий (протезов);

- большинство фармацевтических производств;

- адвокатские коллегии.

Имеет место и льгота, распространяемая по территориальному признаку. Так, освобождены от обязанности по внесению в бюджет налога на имущество юридические лица, которые зарегистрированы на Курильских островах Сахалинской области.

Также свои льготы и послабления вправе вводить региональные органы власти. Как правило, регионы не отменяют обязанность по внесению платежей вовсе, однако могут устанавливать льготные ставки для юрлиц, проводящих деятельность в приоритетных для них сферах экономики.

Так, к примеру, в Челябинской области ставка на имущество ЮЛ составляет 2,2%. Однако резиденты территорий опережающего развития, созданных на территории Челябинской области, и, соответственно, ведущие деятельность в регионе, могут рассчитывать на льготу. Так, недвижимое имущество, поставленное на баланс, будет облагаться по ставке 1,1% в течение пяти лет с момента его взятия на баланс.

Что является объектами

Облагается налогом на имущество недвижимость, которая отражена на балансе в качестве основных средств. При этом для начисления налога не имеет значения, используется ли она по назначению или нет.

Также внести платеж в бюджет необходимо за недвижимость, которая сдана в аренду третьим лицам.

Среди недвижимости, не отраженной в качестве основных средств на бухгалтерском балансе организации, налогом могут облагаться жилые помещения, налоговая ставка которых на основании региональных законов рассчитывается по кадастровой стоимости.

Что касается объектов недвижимого имущества, за которые отсутствует необходимость вносить платежи в бюджет, то к ним относятся основные средства, находящиеся у организации на правах аренды, а также не введенные в эксплуатацию.

За земельные участки, природные и прочие объекты обязанности платить нет.

Налоговая база

По общему правилу, налоговой базой является стоимость имущества, определенная за год в среднем. Она рассчитывается организациями самостоятельно с учетом рекомендаций и коэффициентов, предусмотренных Положением о ведении бухгалтерского учета.

Основной методикой расчета в данном случае выступает отношение первоначальной стоимости имущества к его амортизационному износу. Однако следует учитывать, что данный способ определения налоговой базы не всегда может быть применен на практике. Отдельные виды недвижимости облагаются налогом по кадастру.

Сведения о кадастровой стоимости содержатся в ЕГРН, выписку из которого можно получить в свободной форме.

Регионы самостоятельно определяют перечень недвижимости, при расчете сбора которой применяются сведения из ЕГРН. При такой форме определения налоговой базы отменяются льготы для плательщиков единого сельхозналога и лиц, применяющих УСН.

Следует отметить, что стоимость имущества может быть значительно завышена. В таком случае ее можно оспорить. Оспаривание осуществляется двумя путями:

- подача заявления в соответствующую комиссию при Росреестре;

- обращение в суд.

Перспективы оспаривания кадастровой стоимости в судебном порядке зависят от объема представленных по делу доказательств истцом.

Налоговый и отчетный периоды

Под налоговым периодом следует понимать период времени, окончание которого связано с определением базы и расчетом фискального сбора. Так, для налога на имущество юридических лиц им признается календарный год.

Также законодательством выделены отчетные периоды по данному сбору. Они истекают через каждые три месяца в году.

Ставка

В соответствии с федеральным законодательством (НК РФ) размер ставки определен как 2,2% при условии, что в качестве базы используется среднегодовая стоимость.

Если расчет производится на основании сведений выписки из ЕГРН, то ставка составляет 2% от стоимости по кадастру.

Следует отметить, что регионы самостоятельно вправе определять налоговую ставку по рассматриваемому виду сбора. В то же время ее размер, определенный региональным нормативным актом, не может быть выше, чем установленный на федеральном уровне.

На практике в большинстве регионов применяются максимально возможные ставки. В то же время отдельные субъекты вовсе не регулируют данный вопрос. В последнем случае также применяются ставки, установленные Налоговым кодексом РФ.

В то же время допускается дифференцированная ставка. Иными словами, регионы могут самостоятельно определять перечни имущества, по которым будет применяться пониженная ставка. Это правило позволяет реализовывать регионам гибкую политику в части предоставления субъектам хозяйственной деятельности тех или иных льгот.

Полезно также почитать: Особенности работы организации на патенте

Порядок уплаты

Налогоплательщики, имеющие обязанность по внесению в бюджет платежей по налогу на имущество организаций, ежегодно подают декларацию. Срок ее предоставления в инспекцию ФНС – не позднее 25 марта года, который следует за истекшим налоговым периодом.

Сроки уплаты налога с 2023 года изменились. Так, теперь налог следует оплачивать до 28 февраля года, который следует за истекшим периодом. Авансовые платежи осуществляются до 28 числа месяца, которые следует после истечения отчетного периода.

Допускается внесение средств в рамках единого налогового платежа. В таком случае налог уплачивается до наступления данных сроков.

О расчете налога в видео:

Льготы, выраженные в снижении фискальной нагрузки в части уменьшения налоговой ставки, могут быть установлены решением региональных властей. Также от сбора освобождаются плательщики ЕСХН и организации, применяющие УСН, но только в отношении того имущества, база для которого рассчитывается по среднегодовой его стоимости.