Особенности работы организаций на патенте, надо ли платить налоги и страховые взносы

Обеспечение программ обязательного страхования осуществляется за счет перечислений страховых взносов. Их обязаны уплачивать юридические лица и индивидуальные предприниматели за своих работников. Кроме этого, сами ИП также перечисляют страховые взносы сами за себя по фиксированному тарифу.

Кроме перечислений на цели обязательного страхования, ИП и организации обязаны осуществлять налоговые платежи в рамках установленной системы налогообложения. В отдельных случаях уплаченные страховые взносы могут уменьшать сумму налога. В частности, разберем надо ли платить страховые взносы при патенте, а также другие налоги.

Содержание

Что такое патент для ИП

Патентная система налогообложения на сегодняшний день является одним из наиболее популярных и удобных налоговых режимов для бизнеса. Порядок перехода на патент, а также особенности внесения соответствующих платежей регулируются Налоговым кодексом Российской Федерации и региональными нормативно-правовыми актами.

Информация о различных аспектах правовой сферы: новости, статьи, советы по защите прав.

Так, применять данную систему налогообложения могут исключительно индивидуальные предприниматели. Юрлица приобретать патент не могут. Кроме этого, для ИП выработаны определенные условия, при которых возможно применять данный режим.

Так, в этом случае предприниматель не может иметь более 15 работников в штате. Кроме этого, патент не может быть приобретен в том случае, если ИП осуществляет реализацию подакцизных товаров, не относящихся к розничной торговле.

Форма патента установлена законодательно. Следует отметить, что подобный режим имеет определенный срок действия, составляющий от 1 месяца до 1 года.

Размер налоговых перечислений в данном случае имеет определенные особенности. Так, за основу берется потенциально возможный максимальный доход от какой-либо деятельности. Он устанавливается ежегодно нормативным актом конкретного субъекта федерации.

Так, исходя из максимального дохода, рассчитывается сумма налога. При этом расчет происходит по ставке 6% от него. Однако следует отметить, что отдельные регионы и территории могут устанавливать дополнительные коэффициенты при подсчете стоимости патента применительно к тому или иному виду деятельности.

Таким образом, сумма платежей, которую предприниматель должен перечислить в бюджет, непосредственно зависит от конкретной территории, а также вида осуществляемой деятельности.

Стоимость патента не зависит от того, сколько фактически может заработать предприниматель. Иными словами, даже если прибыль ИП оказалась значительно ниже, чем рассчитанная сумма максимального дохода, то никаких компенсаций или льгот при последующем его приобретении ему не положено.

Узнать о том, какая сумма налога подлежит уплате при переходе на патентную систему налогообложения, предприниматель может в инспекции ФНС по месту регистрации или через интернет, воспользовавшись специальным сервисом на сайте налоговой службы.

Нужно ли платить страховые взносы

Помимо налоговых платежей, каждый предприниматель имеет обязательство проводить оплату взносов, собственно, сам за себя. Здесь следует отметить, что если юридические лица вносят определенные суммы в процентном отношении от зарплат своих сотрудников, то за себя ИП платят фиксированные взносы.

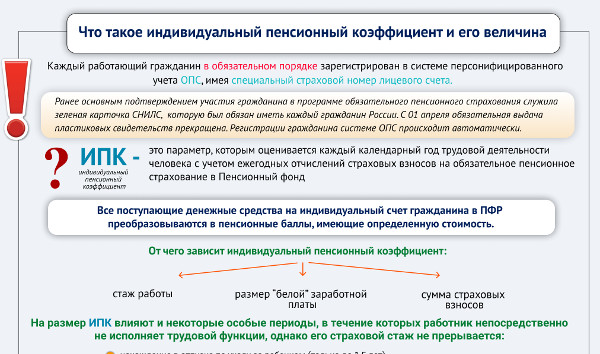

Так, в соответствии с законом предприниматель обязан перечислить в налоговую инспекцию (именно этот орган с недавнего времени осуществляет администрирование страховых взносов) средства в счет обязательного пенсионного и медицинского страхования.

На цели социального страхования ИП взносы за себя не осуществляют, однако могут делать соответствующие перечисления по собственной инициативе.

С работниками

За своих работников предприниматель обязан уплачивать все необходимые взносы в общем порядке. Так, они рассчитываются в форме процента от установленной заработной платы, при этом осуществление платежей происходит не за счет работников, а на собственные средства предпринимателей.

В текущем году на цели ОПС оплачивается 22%, в счет медицинского страхования – 5,1%, на цели страхования при временной нетрудоспособности и беременности – 2,9%. Следует отметить, что существуют еще и взносы за травматизм. Они перечисляются в Фонд социального страхования, а соответствующий процент рассчитывается исходя из вида деятельности страхователя.

В 2021 году предприниматели имеют возможность уменьшения налоговых платежей, используя патентную систему налогообложения, своевременно уплатив взносы. Так, если они перечислены до момента оплаты патента, то ИП может не платить налог, равный сумме осуществленных платежей, на цели обязательного страхования (но не более 50% от суммы патента).

Без работников

Не имея сотрудников, предприниматель все же обязан платить взносы сам за себя. Следует отметить, что такая обязанность на нем лежит и при наличии работников.

Так, установлено, что в 2021 году в счет пенсионного страхования необходимо перечислить 32448 рублей. На цели медицинского страхования вносится сумма в размере 8426 рублей. Взносы по линии ФСС в данном случае не осуществляются.

Фиксированные взносы являются обязательными даже в том случае, если ИП не получил доход от предпринимательской деятельности.

Однако за счет их оплаты можно полностью избавиться от необходимости оплачивать патент. То есть, если сумма взносов превысит стоимость патента, то налог можно не платить. Однако опять же воспользоваться такой возможностью можно, перечислив платежи до момента оплаты фискального сбора и при уведомлении налоговой инспекции в установленном законом порядке.

Оплата налогов при патентной системе

Имея соответствующий документ, представитель малого бизнеса освобождается от уплаты следующих налоговых платежей:

- НДФЛ. В части деятельности, на которую распространяется ПСН.

- Налог на имущество. Касается только того имущества, которое используется при осуществлении текущей хозяйственной деятельности.

- НДС. С ограничениями. Однако патент не дает освобождения от уплаты земельного и транспортного налогов. Они оплачиваются ИП как обычным физическим лицом.

Сам же патент оплачивается в определенные периоды. Так, если срок действия не превышает полугода, то вся сумма полностью должна быть перечислена не позднее его окончания. Если же срок действия режима составляет от 6 до 12 месяцев, то одна треть суммы перечисляется не позднее 90 дней с момента приобретения патента, а остальная сумма – до окончания его действия.

Отчетность

Одним из преимуществ патентной системы налогообложения является то, что у предпринимателей нет необходимости подавать большое количество бумаг в налоговые органы. Это значительно снижает нагрузку на бизнес и является причиной популярности патента среди ИП. Кроме этого, предприниматели не сдают и отчетность, связанную с уплатой страховых взносов за себя.

Те ИП, которые имеют в штате сотрудников, осуществляют отчетность за них в полном объеме. Вкратце разберем, какие документы куда направляются:

- В ФНС. В налоговую предприниматели направляют РСВ и форму 6-НДФЛ. Документы должны передаваться ФНС 1 раз в квартал.

- В ПФР. В ПФР за своих сотрудников подаются следующие формы: СЗВ-М, СЗВ-ТД (ежемесячно), а также СЗВ-СТАЖ (один раз в год)

- В ФСС. В ФСС ИП направляют форму 4-ФСС ежеквартально.

В целом, каких-то особых условий у бизнесменов на патенте при подаче отчетных документов нет.

Заключение

Патентная система налогообложения является одной из наиболее популярных. Ее вправе использовать ИП с количеством сотрудников не более 15 человек, занятые в рамках установленных видов деятельности. Помимо патента, предприниматели обязаны уплачивать страховые взносы, однако с 2021 года при их своевременной оплате ИП освобождаются от несения налогового бремени полностью или частично.