Виды льгот для ИП

Государство стремится разными способами поддержать малое предпринимательство. Для этого предлагаются различные преференции и льготы для ИП. Благодаря этому люди нацелены на официальное ведение деятельности, уплату налогов и прямое взаимодействие с государственными органами. Особенно много поблажек предлагается ИП-инвалидам и многодетным семьям.

Содержание

Налоговые каникулы на патенте или УСН

Льготные условия для уплаты налогов предлагаются как на федеральном, так и на региональном уровне для разных представителей бизнеса. Самым распространенным видом помощи считается сниженная ставка по УСН. В Санкт-Петербурге предприниматели при выборе системы «Доходы минус расходы» уплачивают вместо 15% всего 7%.

Дополнительно ИП могут оформить налоговые каникулы, представленные полным освобождением от уплаты налога. Поэтому по УСН и патенту устанавливается ставка в размере 0%. Получить точную информацию о возможности использования налоговых каникул можно на сайте местной налоговой инспекции каждого региона.

Информация о различных аспектах правовой сферы: новости, статьи, советы по защите прав.

Для использования послабления требуется, чтобы доход от конкретного вида деятельности составлял не меньше 70% от общего поступления денег. При удовлетворении данного условия не требуется отправлять представителям ФНС уведомление, поэтому просто не нужно уплачивать налог первые два года работы. При этом за предпринимателем сохраняется обязательство по ежегодной сдаче нулевых деклараций по УСН.

Полезно также почитать: ИП пенсионеру

Освобождение от уплаты НДС

ИП, которые работают по патенту или УСН, могут не уплачивать НДС. Но существует несколько исключений, к которым относится импорт различных товаров. В остальных ситуациях предприниматель самостоятельно принимает решение о целесообразности уплаты НДС.

Если контрагент настаивает на выставлении счета-фактуры, то ИП может согласиться с таким требованием, но придется отчитываться перед ФНС по НДС.

Если предприниматель работает по общей системе налогообложения, то обычно он платит НДС. Но представители малого бизнеса освобождаются от уплаты этого сбора, если доход за квартал не превышает 2 млн. руб. Для получения льготы необходимо самостоятельно обратиться в налоговую инспекцию с соответствующим заявлением.

Снижение страховые взносы

Представители крупного бизнеса перечисляют 30% взносов с заработка своих наемных работников. Для малого бизнеса применяется льготный тариф:

- 30% взимается с зарплаты, которая меньше МРОТ;

- с части заработка, превышающей МРОТ, платится 15%.

Из этих 15% только 10% направляется на пенсионное страхование и 5% на медстрахование, а на соцстрахование не перечисляются какие-либо средства.

О налоговых льготах для IT-специалистов в видео:

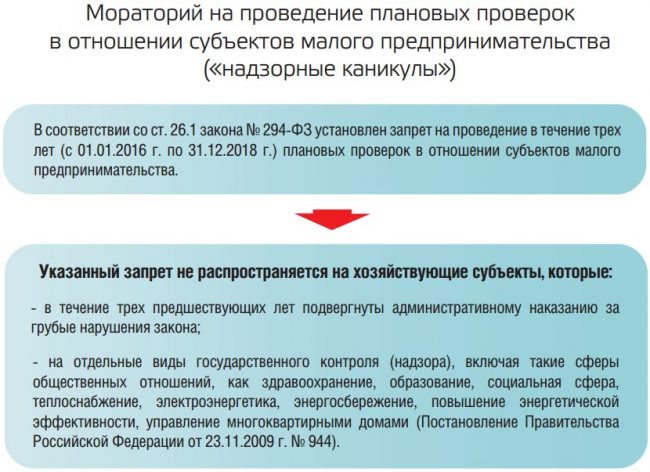

Мораторий на проверки

Работники ФНС не имеют право приходить к представителям малого бизнеса с плановыми проверками. В качестве исключения выступает ситуация, когда работа предпринимателя связана с высокими рисками, например, если он занимается производством химических веществ с опасными отходами.

Но ИП не освобождаются от внеплановых проверок. Они осуществляются при наличии жалоб со стороны потребителей, наемных работников или контрагентов. Заявления могут быть поданы в прокуратуру, Роспотребнадзор, СЭС, пожарную инспекцию или иные государственные инстанции.

Участие в гос закупках

Государственные заказчики обязаны покупать у представителей малого и среднего бизнеса разные товары или услуги, причем общий объем должен составлять не меньше 15% от общего годового объема. С начала 2022 года данный показатель увеличился до 25%, поскольку государство нацелено на поддержку малого бизнеса. Дополнительно были сокращены предельные сроки оплаты по таким контрактам с 15 дней до 7. По другим соглашениям так же снижены сроки оплаты до 15 рабочих дней.

Для представителей малого бизнеса формируются торги, на которые не привлекаются крупные компании. На таких торгах применяются небольшие суммы обеспечения заявок и сроки оплаты.

Страхование вкладов

Представители малого бизнеса могут пользоваться страховым возмещением по банковским вкладам в размере 100% от застрахованных обязательств банка перед ИП. Но отсюда вычитаются встречные требования банковского учреждения к предпринимателю. Общая сумма не должна превышать 1,4 млн. руб.

Предельный размер возмещения действует в отношении счетов, открытых только в одной кредитной организации. Если же ИП предпочитает хранить средства в разных банках, то он может в каждом таком учреждении получить максимальное возмещение по вкладам.

Возмещение комиссий банков

Предприниматели могут пользоваться системой быстрых платежей, причем им компенсируется комиссия за использование данного сервиса. Для принятия оплаты можно пользоваться номером телефона или QR-кодом, причем до 1 июля 2022 года не взималась за это какая-либо плата.

Получение субсидии

ИП могут получить разные виды субсидий от государства. К ним относится:

- Выплата для работающих бизнесменов. Она предоставляется на конкурсной основе, а также предназначена для расширения бизнеса. Ее размер составляет от 300 до 500 тыс. руб. Для оформления выплаты необходимо составить бизнес-план, в котором описывается состояние текущего бизнеса, а также планируемые корректировки. Государство оплачивает половину от будущих затрат, поэтому у предпринимателя должны иметься собственные сбережения для инвестирования в свой бизнес-план.

- Возмещение ставок по кредитным ставкам. Для начала и ведения бизнеса часто требуются кредитные средства. Если ИП оформляет займ, то затраты, связанные с уплатой процентов, компенсируются государством. Но важно, чтобы средства оформлялись исключительно для поддержки и развития бизнеса, а не для личных целей.

- Лизинг оборудования. Для работы многих предпринимателей требуется использование дорогостоящего и сложного оборудования. Если ИП не может внести личные средства, то государство оплачивает до 70% от первого взноса при заключении соглашения лизинга. Воспользоваться такой субсидии можно исключительно по конкурсному отбору.

Гранты

Они предлагаются только социальным предпринимателям, которые прошли специальное обучение в центре «Мой бизнес». Процесс обучения длится 1 год. После этого ИП приобретает статус социального предприятия. Он имеет возможность подготовить особый социальный проект, который выставляется на конкурс. Если бизнесмен выиграет конкурс, то он получит на развитие бизнеса от 100 до 500 тыс. руб.

Льготные кредиты

Еще одним видом помощи для малого бизнеса считается льготное кредитование. Сейчас действует специальный национальный проект по поддержке малого и среднего предпринимателя. По нему ИП имеют возможность оформить кредит по ставке от 3 до 9,25 процентов.

Для многодетных

Индивидуальные предприниматели по своему статусу приравниваются к физическим лицам. Поэтому они могут пользоваться всеми социальными гарантиями, которые предоставляются обычным гражданам. Если член многодетной семьи регистрирует в качестве ИП, то он может пользоваться несколькими преференциями от государства:

- льготы по уплате транспортного налога, которые предоставляются в разных регионах, а также обычно предлагается скидка 50%;

- послабления при уплате имущественного и земельного сбора;

- снижение НДФЛ, поскольку предоставляется вычеты на каждого ребенка, а также можно возместить подоходный налог за платное лечение или оплату образования детей.

В каждом регионе могут предлагаться другие льготы, предназначенные для многодетных семей. Поэтому целесообразно обратиться к представителям соцзащиты для получения исчерпывающей информации. Ежегодно местная администрация каждого региона может пересматривать количество льгот для многодетных, поэтому важно следить за этими сведениями.

Некоторые банки снижают процентные ставки для многодетных семей при наличии бизнес-плана. В течение года после регистрации ИП государство выдает субсидии, причем заявки от многодетных рассматриваются вне очереди. Но семья может получить выплату от государства только один раз.

Для инвалидов

ИП, имеющие инвалидность 1 или 2 группы, получают возможность снизить госпошлину при подаче иска в Верховный или арбитражный суд. Предусматривается скидка 50% при оплате нотариальных услуг.

Инвалиды уплачивают транспортный налог со скидкой, которая определяется региональными властями. Они могут получать бесплатное образование, поскольку в учебных заведениях имеются специальные квоты.

ИП могут получать разные виды льгот от государства. Они способствуют снижению финансовой нагрузки с предпринимателя. Некоторые преференции предоставляются региональными властями, поэтому о них нужно узнавать самостоятельно, обращаясь к работникам соцзащиты субъекта РФ.