Виды льгот уплате таможенных платежей

Компании, специализирующиеся на ввозе или вывозе товаров могут пользоваться разными преференциями от государства. Они называются налоговыми льготами, которые представлены в нескольких разновидностях. Ими можно воспользоваться исключительно при условии, что компания подходит под требования законодательства, а также работает с определенными видами грузов.

Содержание

Что понимается под преференциями

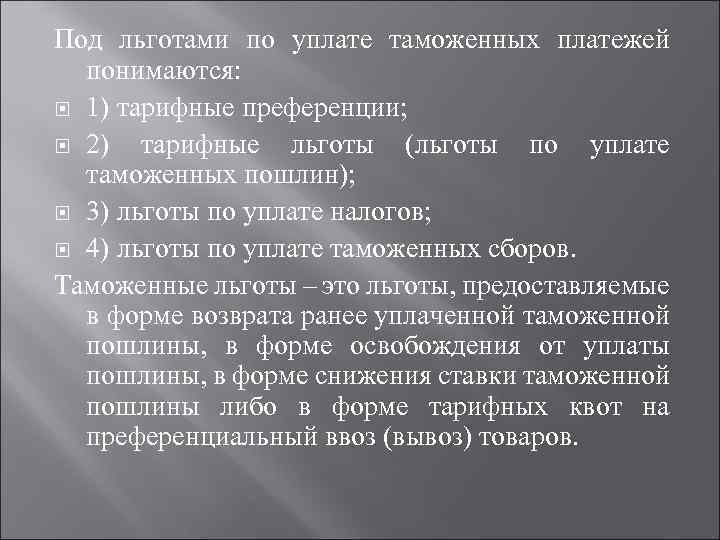

Льготы по уплате таможенных платежей — это совокупностью мер, направленных на снижение налоговой нагрузки с компаний, занимающихся ввозом или вывозом товаров.

Информация о различных аспектах правовой сферы: новости, статьи, советы по защите прав.

Они относятся к инструментам тарифного регулирования внешнеэкономической деятельности страны и отдельных организаций. Они устанавливаются российским законодательством, но при этом не могут противоречить международным договорам или наднациональному законодательству ЕАЭС.

Что относят к льготам по сборам

Если организация вынуждена уплачивать таможенные платежи, то ей надо изучить требования законодательства в этой сфере деятельности, чтобы воспользоваться разными преференциями от государства. Основные сведения обо всех льготах содержатся в положениях Таможенного кодекса, который принят в 2009 году. К основным разновидностям льгот относится:

- преференции при уплате таможенного сбора;

- сниженные ставки по налогам;

- льготы при расчете таможенных пошлин, которые называются по-другому тарифными;

- иные преференции.

К основным отличиям преференций относится то, на какие субъекты они распространяются, а также каковы цели вывоза груза с территории РФ. Они действуют, если сотрудничает две страны без привлечения третьих государств, причем между этими субъектами должно быть подписано соответствующее соглашение. При определении льготы учитывается назначение товаров.

Разновидности преференций и способ их оформления зависит от законов, которым следуют страны, являющиеся участниками ЕАЭС. Льготные положения определяются разными нормативными актами, к которым относятся международные контракты, Таможенный кодекс и Единый таможенный тариф.

Налоговые льготы регулируются НК РФ, причем они предполагают снижение ставок по НДС и акцизам. Дополнительные сведения об их применении содержатся в положениях закона о таможенном тарифе и таможенном регулировании.

К основным формам льгот относится:

- снижение ставки по налогу;

- аннулирование необходимости уплаты средств;

- возмещение платежей, уже уплаченных в бюджет.

Самой значимой преференцией для любого налогоплательщика считается полное освобождение от уплаты таможенной пошлины или налога. Пошлины уплачиваются при пересечении грузов границы РФ, причем обычно касаются импортных товаров. Данные сборы обладают как фискальной, так и протекционистской функцией. Иногда пошлинами облагаются экспортируемые и транзитные товары.

Взносы, уплачиваемые компаниями при пересечении товарами границы страны, гарантируют благоприятные условия для развития экономики государства. Плата за импорт не вносится при перевозе продукции морского промысла, гуманитарного груза, валюты или личного багажа иностранных граждан. Не взимается пошлина при перевозках транзитных товаров или грузов, приобретенных в лизинг. Не взимается плата за изделия, предназначенные для выполнения пожарных или технических работ.

Акцизные сборы предназначены для ограничения товарооборота между некоторыми государствами, а также призваны снизить потребление некоторых товаров, например, табачной и алкогольной продукции. От платы освобождаются гуманитарные грузы, объекты полной комплектации, личный багаж, принадлежащий дипломатам, а также разные предметы, цена которых меньше 100 евро.

Полное условное освобождение от оплаты

Статья 282 ТК ТС содержит основные сведения о том, за какие товары не придется уплачивать таможенные платежи. При этом учитываются следующие нюансы:

- полный список товаров устанавливается международными контрактами, подписанными членами таможенного союза, а также специальными решениями Комиссии таможенного союза;

- если грузы временно ввозятся с полным условным освобождением от уплаты сборов, то они могут применяться только в стране, который является членом таможенного союза, причем таможенный орган данного государства должен осуществить специальную процедуру временного ввоза, которая называется допуском;

- некоторым товарам предоставляется не полное, а частичное условное освобождение от уплаты платежей, поэтому за каждый календарный месяц вносится плата в размере 3% от ввозной пошлины или налога, причем отсчет начинается с момента регистрации таможенной декларации;

- общий размер ввозных пошлин или сборов, взимаемых при временном ввозе товаров, не может быть больше, чем сумма пошлин, которые пришлось бы уплатить при ввозе товаров для внутреннего потребления;

- когда процедура временного ввоза завершается, не возвращаются средства, уплаченные в бюджет государства.

Для получения льготы или иной преференции должны учитываться определенные моменты:

- государства, где были произведены товары, поскольку между разными странами составляются и подписываются международные соглашения, регламентирующие размер и порядок уплаты таможенных платежей;

- цель ввоза груза, поскольку не нужно платить, если транспортируется продукция, необходимая для ведения научной, культурной или образовательной деятельности, а также не взимается пошлина с гуманитарной помощи или товаров, необходимых для ликвидации техногенных аварий;

- к исключениям относятся иностранные или отечественные денежные единицы, акции и иные ценные бумаги, а также нумизматика;

- стоимость ввозимых товаров, поскольку если она не превышает 5 тыс. руб., то не придется уплачивать пошлины, налоги или иные виды сборов, но эти товары должны быть предназначены для одного человека;

- применяемый режим таможни.

Товары, по которым происходит предоставление послаблений

Послабления представляются по разным видам платежей. От уплаты НДС освобождены следующие виды товаров:

- бесплатная помощь, предназначенная для поддержки россиян, но это не относится к подакцизной продукции;

- медикаменты или медицинские изделия, а также предметы для ортопедии и протезирования;

- техника, предназначенная для инвалидов;

- очки, оправы и линзы;

- материалы, используемые в процессе создания противоинфекционных лекарств;

- предметы культуры и национального наследия РФ, которые были приобретены или безвозмездно получены органами власти;

- печатные товары, предназначенные для библиотек или музеев;

- кинозаписи, но они должны ввозиться на территорию РФ в некоммерческих целях;

- алмазы, которые не были предварительно обработаны;

- уникальное оборудование, производство которого не налажено на территории России;

- вещи, которые нужны для рабочего или личного применения представительствами РФ в других государствах.

Дополнительно НДС не уплачивается с сырья и комплектующих изделий, которые необходимы для создания вышеуказанных товаров.

Кроме НДС за ввозимые товары уплачиваются акцизы. От данной платы освобождаются следующие виды товаров:

- предметы, от которых получатели отказались, поэтому они перешли в собственность государства;

- товары, находящиеся в портовой зоне;

- подакцизные товары, которые предназначены для продажи за пределами РФ или перемещаются через территорию России по процессу экспорта;

- импорт в портовую зону.

Процесс транспортировки подакцизных товаров между РФ и государствами, являющимися членами ЕАЭС, регулируется положениями ст. 185-186 кодекса.

Тарифные льготы предусматриваются при вывозе следующих товаров:

- требующихся для обеспечения судов, которые арендованы или принадлежат российским гражданам или компаниям;

- принадлежащих лицам, которые платят налоги по режиму контакта о разделе продукции;

- поступающих в виде помощи стране или благотворительного пожертвования;

- предназначенных для устранения аварий, а также последствий стихийных бедствий или катастроф.

При ввозе предоставляется возможность неполной уплаты пошлин, если товары поступают из развивающихся стран или предназначены в качестве гуманитарной поддержки.

Процесс оформления льготы заключается в заполнении декларации. Документ обязательно содержит вид товара, предназначен для ввоза на территорию России, а также указывается его количество. Все сведения, перечисляемые в декларации, подтверждаются официальными документами. Для товаров, купленных за пределами РФ, требуется чек или другая платежная документация.

Фирмы, специализирующиеся на ведении внешнеэкономической деятельности, вынуждены долго заполнять декларацию, а также процесс считается очень сложным. Это обусловлено необходимостью подготовки большого количества документов, а также регулярно вносятся изменения в нормативную базу. При совершении ошибок начисляются крупные штрафы, а также задерживается процесс ввоза товаров, а в некоторых случаях вещи вовсе конфискуются.

О таможенных преференциях дополнительно в видео:

Многие компании, занимающиеся ввозом в Россию разных товаров, могут пользоваться льготами при уплате таможенных платежей. Они представлены в нескольких видах, а также налогоплательщики должны самостоятельно заниматься оформлением преференций. Для этого нужно правильно составить декларацию, а также подготовить официальную документацию на ввозимый груз.