Что нового в выплатах накопительной части пенсии в 2024 году

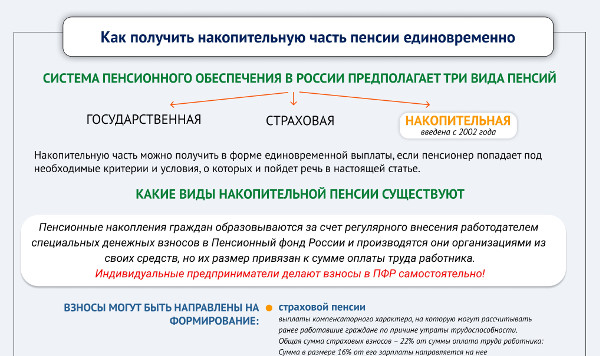

В России номинально существует двухуровневая система материального обеспечения граждан пожилого возраста, включающая в себя государственное страхование, имеющее обязательный характер, и дополнительные негосударственные накопительные пенсионные системы. Рассмотрим их в свете изменений последних лет более подробно.

Содержание

Что это за вид выплат

В России она была введена в 2002 году с целью улучшения материального обеспечения граждан и способствования формированию дополнительных накоплений на пенсию. Она действует параллельно с системой ОПС. Во многом она являет собой копии механизмов, действующих в западных странах.

Основными принципами накопительной системы являются обязательное ежемесячное перечисление на соответствующие цели со стороны работодателя и работника, индивидуальные пенсионные счета участников системы, а также управление накоплениями через НПФ.

Информация о различных аспектах правовой сферы: новости, статьи, советы по защите прав.

Участие в накопительной системе является добровольным для граждан, хотя работодатели обязаны предоставлять возможность индивидуального пенсионного накопления своим сотрудникам. В то же время, государство оказывает поддержку и стимулирует участие в системе путем различных льгот и налоговых вычетов. Так, к примеру, в определенный период действовала программа софинансирования пенсии, которая на данный момент практически свернута.

Текущая ситуация

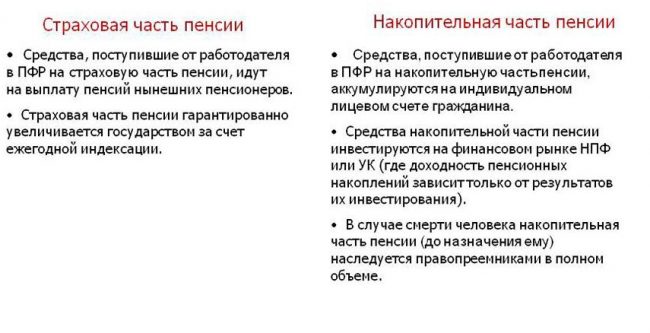

Формирование накоплений осуществлялось путем направления части страховых взносов на данные цели.

Так, установлено, что за всех граждан, которые являются участниками системы ОПС на государственном уровне, работодатели обязаны производить отчисления страховых взносов, которые конвертируются в специальные баллы, составляющие индивидуальный пенсионный коэффициент.

Взносы не вычитаются из заработной платы работника, однако их размер в значительной мере привязан к ее размеру, составляя 22% от нее.

Соответственно те граждане, которые подтверждали свое желание формировать накопительную часть, могли рассчитывать, что 6 процентов из 22 будут направлены на соответствующие цели.

Граждане могли самостоятельно определять структуру, которая бы осуществляла управление данными денежными средствами. Ей мог стать как негосударственный пенсионный фонд, то и ПФР. При этом застрахованные лица вправе переводить накопления из одного НПФ в другой или из НПФ в ПФР и наоборот.

Особенность накопительной системы является то, что денежные средства граждан там не только лишь аккумулируются, но и направляются в различные инвестиционные проекты. Как правило, ими выступали ценные бумаги регионов, государства и также крупных предприятий. Полученный инвестиционный доход также направляется в счет будущего пенсионного обеспечения.

Однако с 2014 года в стране объявили заморозку на формирование накопительного типа пенсионного обеспечения за счет обязательных перечислений со стороны работодателя. По официальной версии это связано с тем, что многие НПФ крайне недобросовестно относились к своим обязанностям, вкладываясь в рискованные проекты, из-за чего попросту обанкротились. Впрочем, государство вернуло гражданам суммы пенсионных накоплений, однако инвестиционного дохода эти лица лишились. Действительно, такие случаи была довольно распространены.

В то же время специалисты утверждают, что мораторий был введен по причине колоссального дефицита Пенсионного фонда, которому, для того, чтобы иметь возможность выполнять свои обязательства перед действующими пенсионерами, приходилось прибегать получению средств из государственного бюджета. Таким образом, Правительство решило сократить дефицит бюджета государственной пенсионной системы.

Соответственно, и в 2024 году действие данного мораторий продолжается. Известно, что срок его продлится до 2025 года. При этом власти могут продлевать его неограниченное число раз.

Однако на 2024 год на накопительных счетах граждан аккумулированы триллионы рублей. Часть из этой суммы находится в ведении СФР, а часть – под контролем негосударственным пенсионных фондов.

Из чего складывается сумма

Сумма накопительной пенсии в соответствии с законом складывается из следующих составляющих:

- Взносы работодателей на соответствующие цели, направленные до 2014 года.

- Результат инвестирования средств.

- Взносы на цели софинансирования пенсии.

- Средства материнского капитала, направленные на соответствующие цели в соответствии с законом.

- Добровольные взносы застрахованных лиц.

Таким образом, формирование накоплений у отдельных категории граждан происходит и в 2024 году.

Расчет

Установлено, что право на получение накопительной части пенсии возникает у граждан по достижению ими пенсионного возраста. Однако следует учитывать, что действие пенсионной реформы на правилах ее назначения не отразились. Так, мужчины вправе подать соответствующее заявление в 60 лет, а женщины в 55. Иными словами, факт получения страховой пенсии по старости не влияет на возможность получения накопительной.

Период дожития

Ключевым показателем, используемым для расчета накопительной пенсии, является так называемый период дожития. Под ним следует понимать количество месяцев, в течение которых гражданин будет получать данный вид пенсионного обеспечения после его назначения. Это крайне приблизительный расчет, который на практике формируется за счет данных о средней продолжительности жизни россиян. На протяжении последнего десятилетия показатель периода дожития растет. В 2024 году он составляет 264 месяца.

Таким образом, зная общую сумму пенсионных накоплений и период дожития в год выхода на пенсию, застрахованное лицо сможет подсчитать, на какую сумму ему рассчитывать ежемесячно.

Приведем соответствующую формулу для расчета, она весьма простая:

- НП – сумма выплаты, начисляемая ежемесячно.

- ПН – общая сумма пенсионных накоплений на момент подачи заявления.

- Т – количество месяцев дожития.

Понять принцип расчета будет проще на следующем примере:

Ильичев является застрахованным лицом в накопительной системе. К 2024 году общий объем накоплений у него составил 500 тысяч рублей.

Соответственно:

500000/264 = 1893,94.

Таким образом, сумма прибавки составит 1893,94 рубля в месяц.

Индексация

Под индексацией следует понимать планомерное увеличение размера пенсионной выплаты. Так, к примеру, получатели страховых пенсий в 2024 году могут рассчитывать на прибавку в 7,5%.

Индексация накопительной пенсии директивно не осуществляется. Однако размер ежемесячной выплаты также может быть увеличен. Связано это с тем, что сохраняющиеся в активе СФР или НПФ денежные средства все также направляются на различные проекты и приносят инвестиционный доход. Таким образом, значение прибавки довольно индивидуально и зависит от уровня такого дохода. В то же время возможны ситуации, когда инвестиции не принесли доходов, тогда и на увеличение суммы выплат можно не рассчитывать.

Как и когда назначается

Пенсионные накопления могут начать выплачиваться гражданину по достижению им «старого» пенсионного возраста – 55 и 60 лет для женщин и мужчин соответственно.

Выплата может быть назначена как в форме ежемесячных перечислений, так и предоставлена гражданину разово, одним платежом.

Так, если по результатам расчетов ежемесячный платеж не превышает 5% от суммы накопительной и страховой пенсии, то денежные средства выплатят единоразовым платежом. В остальных случаях выплаты будут осуществлять пожизненно один раз в месяц.

Важно отметить, что при формировании накопительной пенсии аккумулированные средства могут войти в состав наследственной массы в случае смерти застрахованного лица. Таким образом, они и полученный инвестиционный доход передается по наследству. Однако это возможно лишь в том случае, если лицо не успело подать заявление о назначении пенсии. Если же она уже назначена, то оставшиеся средства после смерти не наследуются.

Следует отметить, что денежные средства, направляемые на цели формирования страховой пенсии и конвертируемые в баллы в случае ранней смерти застрахованного лица, в наследственную массу входить не могут в принципе.

Таким образом, накопительная пенсионная система предоставляет возможность гражданам обеспечить себе достойную старость за счет аккумулирования средств течение многих лет. Однако важно понимать, что в современных условиях, когда возможности подобного инвестирования ограничены, принимать решение о дополнительных инструментах формирования пенсии следует крайне взвешенно с учетом возможных рисков и целесообразности его в целом.

В дополнении к статье видео: