Можно ли получить налоговый вычет при строительстве дома

Вычет выплачивается всем официально трудоустроенным гражданам, за которых ежемесячно работодатель уплачивает НДФЛ. Льгота назначается не только при покупке недвижимости, но и даже при возведении жилого объекта. Для получения налогового вычета при строительстве дома необходимо собрать полный пакет документов, который передается сотрудникам ФНС.

Содержание

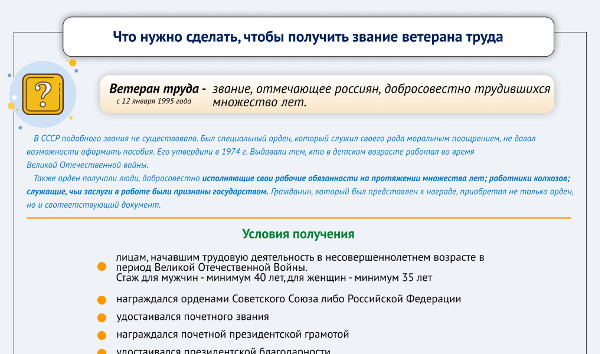

Условия получения

Для оформления вычета за строительство частного дома должны соблюдаться строгие требования. Допускается заниматься строительством своими силами или с привлечением подрядчика. Для получения возврата предъявляются следующие требования:

- наличие российского гражданства;

- с доходов человека уплачивается НДФЛ по ставке 13%;

- дом возведен на территории России;

- участок не был приобретен у близкого родственника;

- имеется официальная документация, подтверждающая все расходы, связанные с возведением жилого строения;

- ранее гражданин не пользовался своим правом на вычет или же имеется остаток;

- дом должен быть жилым, поэтому не получится воспользоваться вычетом, если в документах строение представлено объектом незавершенного строительства или нежилым помещением.

Информация о различных аспектах правовой сферы: новости, статьи, советы по защите прав.

Вычет за покупку участка земли

Невозможно получить возврат за земельный участок, если на нем отсутствует жилое строение, официально зарегистрированное в Росреестре. Даже если земля предназначена под ИЖС, это не является основанием для оформления льготы. Поэтому придется ждать до конца строительства дома.

Даже если практически закончен процесс строительства и граждане заселились, все равно требуются официальные документы на жилое строение. Без них невозможно оформить возврат.

Нельзя получить вычет, если граждане приобретут жилое строение, которое переводится в жилой дом.

Какая сумма возвращается

Существую максимальные лимиты возврата, которые невозможно превысить. К ним относится:

- Максимальная база для расчета при строительстве дома составляет 2 млн. руб. Сюда включаются затраты, связанные с приобретением земли и возведением объекта. С этой суммы выплачивается заявителю 13%, поэтому максимально выдается 260 тыс. руб.

- Дополнительно предлагается вычет по процентам по кредиту, оформленному для строительства жилья. Предоставляется возврат с 3 млн. руб., поэтому на руки можно получить 360 тыс. руб. Особенностью этого возраста является то, что остаток не переносится на следующие покупки.

Вышеуказанные значения являются максимальными, поэтому расчет ведется индивидуально для каждого налогоплательщика. Например, если приобретается земля за 400 тыс. руб. и материалы для стройки на 1 млн. руб., то выплачивается 13% от 1 млн. 400 тыс. руб.

За один дом каждый из супругов может получить максимальный вычет. Если расходы на строительство превысили 4 млн. руб., то каждый владелец получает максимальный возврат в размере 260 тыс. руб. Обычно средства выплачиваются постепенно, поскольку ежегодно назначается сумма, равная уплаченному за год НДФЛ. Но данное правило действует только при наличии официального брака.

При этом не учитывается, кто именно из супругов зарабатывает средства, платит за покупку материалов и оформляет недвижимость. В браке все объекты принадлежат к общей собственности граждан. При расчете не учитывается маткапитал или другие виды материальной поддержки от государства. С этих сумм налог не возвращается, поскольку вычет рассчитывается только с тех расходов, которые понесли сами налогоплательщики.

Какие затраты учитываются при расчете

Во время определения размера вычета учитываются расходы, понесенные во время строительства жилого объекта. Не все затраты можно принять к вычету, поэтому учитываются требования НК. Допустимы следующие виды расходов:

- траты на создание сметы или проекта;

- приобретение материалов для стройки или отделки жилья;

- проведение строительных и отделочных работ специалистами;

- подключение жилого дома к коммуникационным сетям;

- покупка и установка автономного септика.

Другие затраты не подходят для расчета, поэтому невозможно получить вычет с расходов, связанных с использованием бетономешалки или аренды строительной техники. Не включается в расходы комиссия риелтора или затраты на благоустройство прилегающей территории. При строительстве жилого дома уходит много средств на покупку инструментов, но они не могут применяться при определении базы для расчета возврата.

Как получить: процесс оформления

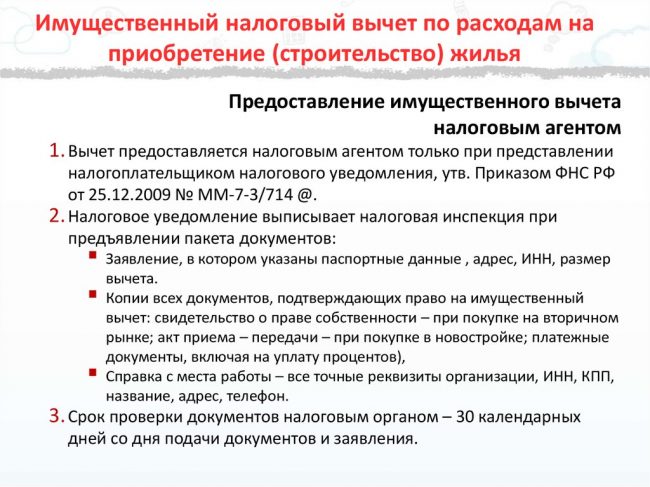

Процессом получения данной льготы может заниматься любой человек, поскольку процедура считается оперативной и простой. Для этого достаточно только правильно собрать документы, с которыми налогоплательщик обращается в ФНС. Вычет может предоставляться даже по месту работы гражданина, поэтому заявление с бумагами придется передавать работодателю. Наиболее часто граждане предпочитают получать деньги на банковский счет, поэтому обращаются за вычетом в отделение ФНС.

Сбор документов

Самым сложным этапом получения вычета при строительстве дома считается подготовка документации. В пакет документов входят следующие бумаги:

- договор покупки участка земли, если заявляется вычет на данную территорию;

- договор, составленный с подрядчиком, по которому возводился жилой дом, причем документ можно подписать не только с компанией, но и ИП или самозанятым специалистом;

- платежные документы, выступающие подтверждением понесенных расходов, причем к ним относятся банковские выписки, чеки, квитанции, расписки, акты или иные аналогичные бумаги;

- если оформлялся кредит, то необходим кредитный договор, а также выписка, содержащая сведения об уплаченных процентах.

С начала 2022 года не требуется документация, подтверждающая право собственности налогоплательщика на дом или землю, поскольку все данные сотрудники ФНС могут получить из ЕГРН.

Когда подается документация

Подать заявление на получение вычета можно только на следующий год после завершения строительства дома. Для этого нужно собрать полный пакет документов, а также провести процедуру экспертизы, которая подтверждает жилое назначение строения. Воспользоваться льготой могут исключительно лица, которые являются официальными владельцами недвижимости, поэтому указаны в ЕГРН в качестве собственников объекта.

Право на вычет отсутствует на тот период, когда строение считается нежилым. Поэтому отсутствует необходимость подавать декларацию. Право на льготу появляется после присвоения строению статуса жилого. Допускается, чтобы чеки и другие платежные документы были датированы прошлыми годами. Важно собрать всю платежную документацию, которая имеет отношение к строительству объекта. Только после этого заполняется декларация по форме 3-НДФЛ.

Если на строительство жилья было потрачено меньше, чем максимальная сумма, равная 2 млн. руб., то появляется остаток, который можно запросить за следующие покупки недвижимости или строительство жилого строения.

К вычету не принимаются расходы, которые были понесены родственниками, а также не учитывается стоимость работы, выполненной своими руками.

Получение вычета

Вернуть средства можно через ФНС, так и с помощью работодателя. В последнем случае до окончания размера льготы гражданин сможет получать зарплату без вычета НДФЛ. Если же обращаться напрямую к сотрудникам ФНС, то ежегодно выплачивается сумма, равная уплаченному НДФЛ за прошлый год. Обычно люди предпочитают второй вариант, причем средства можно направлять на любые цели.

При составлении заявления о получении вычета указывается банковский счет, на который будут перечислены средства. Камеральная проверка длится максимально 3 месяца, после чего в течение еще одного месяца деньги зачисляются на карту.

Дополнительная информация в видео:

Даже при строительстве дома имеется возможность получить налоговый вычет. При его расчете учитываются все доходы, понесенные во время возведения жилого строения. Поэтому важно сохранять платежную документацию, которая подтверждает затраты владельцев объекта.