Что такое страховая и накопительная части пенсии и чем они отличаются

Перманентная «пенсионная реформа», проводимая в Российской Федерации с самого начала века и регулярно меняющееся законодательство в этой сфере усложняют понимание гражданами не только размер своей будущей пенсии, но также порядок и способы ее формирования.

Чтобы грамотно распорядиться своими страховыми взносами и накопить достаточно средств на жизнь после прекращения трудовой деятельности и выхода на заслуженный отдых, необходимо знать, из каких частей состоит пенсия по старости, о чем мы и расскажем в этой статье ниже. Разберем в статье подробно, что такое накопительная и страховая часть пенсии, их особенности и в чем разница между ними.

Содержание

Законодательная база

Действующее законодательство устанавливает определенные критерии, при соблюдении которых заявителю могут быть назначены пенсионные выплаты:

Информация о различных аспектах правовой сферы: новости, статьи, советы по защите прав.

- Достижение возраста выхода на пенсию. В 2021 году право на выплаты возникает у граждан, достигших возраста 56,5 (женщины) и 61,5 (мужчины) года. По окончанию реформы получить статус пенсионера можно будет в 60 и 65 лет соответственно.

- Наличие страхового стажа. В текущем году гражданину необходимо иметь 12 лет стажа. По окончанию реформы – 15 лет.

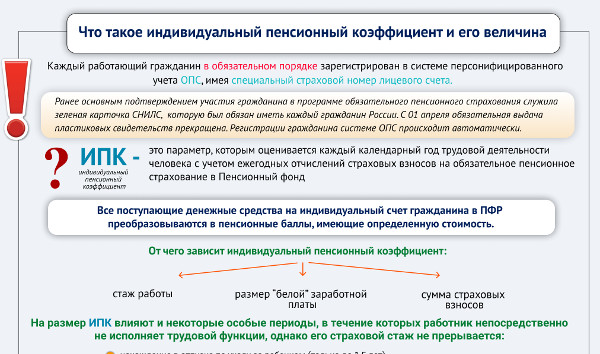

- ИПК. В 2021 году рассчитывающим на страховую пенсию следует набрать 21 балл. В последующем требование ужесточится, а минимальное количество баллов будет равно 30.

Что касается нормативных актов о формировании накопительной пенсии, то основным правовым актом, регулирующим порядок формирования данного вида начислений, является Федеральный закон «О накопительной пенсии» от 28.12.2013 года № 424-ФЗ.

Кроме этого, отдельные аспекты установлены следующими правовыми документами: Федеральным законом от 16.07.1999 года № 165-ФЗ, Федеральным законом от 15.12. 2001 года № 167-ФЗ и прочими.

Из чего состоит пенсия в России в настоящее время

Совокупное обеспечение пожилых лиц, которые достигли установленного законом пенсионного возраста (или при наличии определенных обстоятельств приобрели это право досрочно), формируется из следующих составляющих:

- Фиксированная часть, которая устанавливается единой для всех пенсионеров страны и варьируется в большую сторону лишь при наличии определенной категории или статуса (престарелый возраст – 80 и более лет, инвалидность, наличие иждивенцев).

- Страховая пенсия. Ее размер определяется индивидуально и зависит от того, сколько в совокупности страховых отчислений произвел сам гражданин или его работодатель в рамках обязательного страхования. По действующему в 2019 году законодательству ее исчисляются по количеству так называемых пенсионных баллов (по закону – величина индивидуального пенсионного коэффициента).

- Накопительная часть, которая формируется лишь у граждан лишь 1967 года рождения (и позднее) и только в том случае, если до 2015 года они выбрали способ формирования накоплений, подразумевающий дробление взносов на страховую и пенсионную часть.

На отчисление страховых взносов на накопительную часть с 2014 года до пока 2021 года действует так называемый мораторий, т.е. государство их заморозило, а все 22% отчислений в ПФР с заработной платы идут на страховые пенсии (фактически – на выплату пособий действующим пенсионерам).

При этом уже накопленные ранее средства никуда не исчезли и продолжают принадлежать гражданам, которые смогут воспользоваться ими при достижении ранее установленного пенсионного возраста в 60 и 55 лет для мужчин и женщин соответственно (при наличии минимально необходимого стажа и ИПК).

Как формируется накопительная часть

По действующему закону лицо имеет возможность само определить, в каком виде он получит свои накопления при наступлении соответствующего права:

- В виде единовременной выплаты. Такой вариант возможен лишь в тех случаях, когда процентное отношение накопительной части в общей пенсии по старости (вместе со страховой частью) составляет менее 5%.

- Срочная выплата, которая выплачивается из накопленных средств ежемесячно в течение того периода времени, который определило само застрахованное лицо, законодатель лишь установил минимальный порог – 120 месяцев.

- Накопительная пенсия, которая схожа с предыдущей выплатой, но предоставляется пожизненно, а ее размер зависит от скопленных сумм и установленного на законодательном уровне периодом дожития граждан соответствующего пола.

Ниже рассмотрим некоторые особенности данного вида обеспечения.

С какого времени введена

Первоначально на законодательном уровне возможность накопления гражданами собственных будущих пенсий была установлена еще в 2002 году. Тогда на эти цели перечисляли от 2 до 6 % (цифра менялась в разные годы) от дохода гражданина (заработной платы работника или доходов индивидуального предпринимателя). Нововведения касались всех мужчин не старше 1953 года рождения и женщин с 1957 года рождения и моложе.

Уже в 2005 году, когда стало очевидным, что уже немолодые российские граждане не смогут накопить сколько-нибудь весомой суммы на свою будущую пенсию, возрастная планка была снижена. С этого времени взносы на этот вид обеспечения перечислялись только за мужчин и женщин не старше 1967 года рождения.

В последние годы все активнее обсуждается новый этап «пенсионной реформы», которая, в числе прочего, может вовсе отменить накопительные пенсии в действующем виде и заменить их так называемым индивидуальным пенсионным планом. По состоянию 2021 год, несмотря на «заморозку» отчислений на накопительную часть, этот вид обеспечения действует и предполагает возможность дальнейших накоплений после отмены моратория.

Условия назначения

Для получения такого вида обеспечения российскому гражданину необходимо соблюсти ряд условий:

- Выбор в качестве способа формирования дохода после выхода на заслуженный отдых накопительную пенсию наряду со страховой частью. До 2015 года гражданам в течение определенного периода времени было разрешено полностью отказаться от формирования накоплений и перейти полностью на страховые пенсии.

- Достижение возраста, предоставляющего право на данные выплаты. Ранее он полностью совпадал с возрастом выхода на пенсию по старости, но после повышения пенсионного возраста эти показатели разминулись. В качестве своеобразной льготы законодатель наделил граждан правом получать этот вид пособия по достижении 60 и 55 лет мужчинами и женщинами соответственно.

- Наличие минимально необходимого страхового стажа, который законом установлен на уровне 15 лет. Но данное требование в полном объеме вступит в силу лишь в 2024 году, до тех пор эта цифра будет повышаться на 1 в течение каждого календарного года (при выходе на пенсию в 2021 году необходимо иметь 12 лет стажа).

- Достижение установленной величины индивидуального пенсионного коэффициента, который в 2025 году будет равен 30, а до это времени будет постепенно повышаться с 18,6 в 2021 году.

Соблюдение данных требований в совокупности предоставляет лицу право обратиться за назначением накопительной пенсии.

Куда отчислять: в НПФ или ПФР

Невозможно дать однозначный ответ на этот вопрос, ибо любой и них судеб субъективен. Нельзя сказать, какой вариант приносит больше инвестиций, поскольку в разные периоды времени доходность различных фондов и управляющих организаций может быть разной. Невозможно и сказать, что какой-то из способов более надежный, поскольку все пенсионные накопления застрахованы государством (Агентство по страхования вкладов).

В связи с этим только сам гражданин в силах решить, какой вариант представляется наиболее приемлемым для него в какой НПФ направить средства, либо оставить их в ПФР. Но для этого необходимо изучить множество информации об истории конкретного фонда, его доходности и надежности, статистические данные и т.д.

Что представляет из себя страховая пенсия

Страховая пенсия есть денежное обеспечение пожилых граждан, которое, как предполагается, они заработали в течение своей трудовой деятельности. Она складывается из страховых отчислений из заработной платы работы, вознаграждений по договорам гражданско-правового характера, дохода от предпринимательской деятельности.

Все уплаченные взносы по утвержденной правительством методике пересчитываются в так называемые баллы или коэффициент. От размера индивидуального пенсионного коэффициента и будет зависеть размер страховой пенсии. На каждый год законодательством устанавливается стоимость одного ИПК, которая увеличивается с учетом уровня роста потребительских цен (инфляции). В 2021 году его стоимость равна 98,86 руб.

Кроме того, в страховую пенсию входит фиксированная выплата, размер которой в 2021 году составляет 6044, 48 руб., при наличии инвалидности или некоторых иных особых условий данная выплата установлена в большем размере.

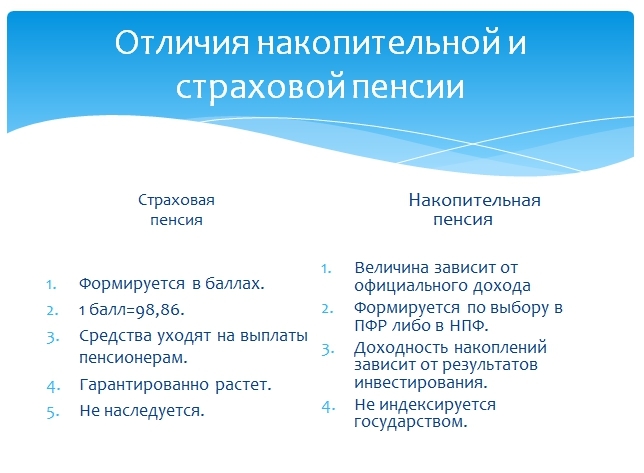

Отличия страховой и накопительной пенсии, таблица

Различия двух указанных видов, главным образом, заключаются в том, что накопительная формируется добровольно (если гражданин сам выбрал такой способ), а отчисления на страховую часть идут в обязательном порядке.

Общий размер взносов от выбора способа не изменяется, он составляет 22% от заработной платы (или некоторых иных видов дохода) физического лица.

Кроме того, отличиями является различный возраст, по достижении которого гражданин может претендовать на пенсию, источники выплаты (если взносы направлялись в НПФ), возможность управления накоплениями и др. Взносы на накопительную часть фактически являются собственностью гражданина, а на страховую – практически эфемерны, т.е. имеются лишь в форме определенного количества баллов. В реальности все перечисленные страховые взносы направляются на выплаты содержания действующим пенсионерам.

Итак, страховая и накопительная часть – составные элементы действующего пенсионного обеспечения. При этом страховая формируется у всех граждан, а накопительная лишь лиц установленного возраста и при выборе ими соответствующего способа формирования будущего обеспечения.

Сводная таблица:

| Критерий | Страховая | Накопительная |

| Добровольность формирования | Формируется в рамках системы обязательного пенсионного страхования у всех застрахованных лиц, в пользу которых производятся обязательные отчисления. | Добровольно, путем заключения соответствующего договора со страхователем. |

| Страхователь | Пенсионный Фонд России. | Пенсионный фонд России, негосударственные пенсионные фонды. |

| Объем перечислений в процентах от заработной платы | 22% (поскольку действует мораторий). | 6% (в силу моратория на данный момент перечисления не осуществляются). |

| Условия назначения | Достижение пенсионного возраста, наличие достаточного страхового стажа и ИПК. | Достижение пенсионного возраста. |

| Принцип расчета | Рассчитывается исходя из количества пенсионных баллов, а также их стоимости. Кроме этого, составной частью пенсии является фиксированная выплата от государства. | Учитывается общий объем накоплений, поделенный на количество месяцев дожития. |

| Индексация | Индексируется ежегодно в размере не менее уровня инфляции. | Корректируется ежегодно. Объем корректировки зависит, в первую очередь, от показателя инвестиционной деятельности страхователя. |

Полезное видео

Предлагаем посмотреть видео по теме:

(среднее: 3,67 из 5

(среднее: 3,67 из 5

Сергей / 23 января, 2021 10:58 дп

Я приехал из Казахстана в 2013г., родился 01.12.1959г. в России, получил вид на жительство в 2014г., оформил пенсию в этом же году, она у меня досрочная, так как у меня 1 список, работал на вредном производстве с 1977г., по 1997г. С 1998г., по 2013г. работал на предприятиях РК, где у меня была белая зарплата, шли отчисления в пенсионный фонд РК, имеются все подтверждающие документы с предприятий, пенсионного фонда РК, сумма отчислений, которые после принятия гражданства РФ пенсионный фонд РК отдал мои пенсионные накопления. В пенсионном фонде РФ мне не засчитали в трудовой стаж период с 2002г. по 2013г., всего 11 лет, и сказали, что я работал в РК. А как же тогда рассматривать Соглашение стран Содружества Независимых Государств от 13.03.1992 «О гарантиях прав граждан государств-участников Содружества Независимых Государств в области пенсионного обеспечения»? Мне отвечают, что это Соглашение не имеет силы, хотя при начислении пенсии, на всех ответах они ссылаются именно на это Соглашение. Почему в России не действует « Соглашения о гарантиях прав граждан государств-участников Содружества Независимых Государств в области пенсионного обеспечения от 13.марта 1992г.? Если они не действуют, зачем их надо было принимать? Кричать на весь мир?