Суть и содержание закона о самозанятых

С 2019 года введен новый упрощенный режим налогообложения, на основании которого у граждан, занимающихся частной профессиональной деятельностью, появляется возможность законно работать, уплачивая налоги. При этом граждане могут не регистрировать ИП и не открывать компанию, а также отсутствует необходимость уплачивать страховые взносы.

Содержание

- 1 Законодательное регулирование

- 2 О чем говорит законопроект

- 2.1 Территория и срок реализации эксперимента

- 2.2 Общие положения

- 2.3 Мобильное приложение

- 2.4 Налогоплательщики

- 2.5 Порядок и условия применения спецрежима

- 2.6 Объект

- 2.7 Как признать доходы

- 2.8 База для налогооблажения

- 2.9 Период

- 2.10 Налоговые ставки

- 2.11 Правила расчета и уплаты налога

- 2.12 Налоговый вычет

- 2.13 Декларация

- 2.14 Как передаются сведения

- 2.15 Особенности применения налогов и взносов

- 3 Полезное видео

- 4 Заключение

Законодательное регулирование

Процесс регистрации и работы в качестве самозанятого гражданина реализуется на основании положений Федерального Закона о налоге самозанятых, а именно ФЗ №422. Здесь приводятся данные о правилах расчета и уплаты налога на профессиональный доход. Данный режим введен с 2019 года, а также планируется, что он будет действовать 10 лет. Сейчас эксперимент по использованию этой системы проводится на территории всей России, хотя с самого начала действовал только в нескольких субъектах РФ.

Переход является добровольным для всех налогоплательщиков, а также допускается совмещать его с другими системами налогообложения.

Информация о различных аспектах правовой сферы: новости, статьи, советы по защите прав.

К основным преимуществам налога относится:

- низкая ставка, которая составляет 4% или 6% в зависимости от того, с кем работает налогоплательщик;

- отсутствует необходимость в отчетах или декларациях;

- все взаимодействие с работниками ФНС осуществляется через приложение для телефона;

- разрешено не уплачивать страховые взносы, что обеспечивает высокую экономию;

- гражданин может законно заниматься профессиональной деятельностью без регистрации ИП;

- налогоплательщикам предоставляется налоговый вычет, составляющий 10 тыс. руб., что позволяет уменьшить размер налога;

- не требуется самостоятельно заниматься расчетами налогов, поскольку процесс выполняется автоматически в приложении;

- процедура регистрации осуществляется через интернет, поэтому не нужно даже посещать отделение ФНС.

О чем говорит законопроект

Законопроект №422 содержит несколько важных статей, каждая из которых обладает своим предназначением. Если гражданин планирует законно заниматься профессиональной деятельностью, то рекомендуется изучить все положения ФЗ.

Территория и срок реализации эксперимента

С начала 2019 года эксперимент по внедрению режима начался на территории МО, Калужской области и Республики Татарстан. Ежегодно увеличивалось количество субъектов РФ, где граждане могли зарегистрироваться в качестве самозанятых, но теперь он действует во всех регионах.

Эксперимент продлится до конца 2028 года. За этот период времени запрещено вносить какие-либо корректировки относительно налоговых ставок или предельного значения дохода для использования упрощенного режима.

Общие положения

В этой статье приводится следующая информация:

- упрощенный режим доступен для физлиц или ИП;

- во время регистрации указывается регион, где фактически человек занимается профессиональной деятельностью;

- если заявитель работает на территории нескольких субъектов, то указывается один из них, причем данные сведения можно менять ежегодно;

- если меняется регион работы, то важно внести соответствующие изменения в приложение до конца следующего месяца;

- работа осуществляется без регистрации ИП или открытия компании;

- самозанятые не привлекают сотрудников, а также не имеют работодателя;

- они не уплачивают НДФЛ или иные виды налогов;

- не платится НДС, но исключением выступает работа, связанная с ввозом товаров в РФ;

- если самозанятый – это ИП, то ему придется платить налоги по выбранному режиму.

Лица, применяющие для работы НПД, не являются плательщиками обязательных страховых взносов, но могут платить их добровольно.

Мобильное приложение

Для сотрудничества с представителями ФНС применяется приложение для телефона «Мой налог». К особенностям его применения относится:

- пользоваться приложением можно через телефон, планшет или компьютер, но требуется подключение к интернету;

- правила применения приложения имеются в открытом доступе на сайте ФНС;

- через программу граждане регистрируются, уплачивают налог и формируют чеки;

- в приложении находится список операторов электронных площадок и банков, которые обмениваются информацией с ФНС.

Налогоплательщики

Самозанятые – это физлица или ИП, которые официально перешли на налог на профессиональный доход. Существуют некоторые граждане, которые не могут пользоваться данным режимом:

- продающие подакцизные товары или продукцию, подлежащую маркировке;

- перепродающие товары или имущественные права;

- добывающие или реализующие полезные ископаемые;

- имеющие официально оформленных сотрудников;

- занимающиеся предпринимательством в интересах третьих лиц;

- оказывающие услуги по доставке товаров;

- применяющие другие налоговые спецрежимы.

Нельзя воспользоваться налогом на профессиональный доход, если доход в год превышает 2,4 млн. руб.

Порядок и условия применения спецрежима

Для применения системы нужно зарегистрироваться в приложении «Мой налог». В него загружается копия паспорта, после чего составляется заявление. Если выявляются противоречия между документами и сведениями, то это приводит к отказу в регистрации. Датой постановки на учет выступает день, когда было направлено заявление в ФНС.

Если гражданин не соответствует требованиям режима, то он через приложение «Мой налог» уведомляется о причинах отказа в регистрации или снятия с учета. Допускается повторная регистрация при отсутствии долгов.

Объект

Он представлен доходом, полученным от продажи товаров или имущественных прав, а также от оказания услуг или выполнения работ. Не признаются объектом налогообложения следующие денежные поступления:

- зарплата, полученная по трудовому договору;

- доход от продажи имущества или имущественных прав;

- выплаты муниципальным или гос. служащим;

- доход от продажи доли в уставном капитале;

- средства, полученные при оказании услуг физлицам по договору ГПХ;

- доход, представленный в натуральном виде;

- поступления от уступки прав требований или арбитражного управления.

Вышеуказанные поступления необходимо доказывать официальными документами.

Как признать доходы

Признаются доходы в тот же день, когда средства поступают налогоплательщику. ИП, работающие по нескольким режимам, должны правильно разграничивать денежные поступления.

База для налогооблажения

База налогообложения представлена суммой всех доходов налогоплательщиков. Она делится по видам доходов, если средства поступают от частных лиц и компаний, поскольку по ним применяются разные ставки.

Если уплачивается большая сумма, то она подлежит зачету в счет будущих платежей. Допускается корректировать переданные средства при возврате средств или допущении ошибки.

Период

Он представлен календарным месяцем. Первый период начинается с момента регистрации. Если гражданин снимается с учета, то последний период работы представлен промежутком времени с начала месяца до дня снятия с учета.

Налоговые ставки

При расчете налога учитываются ставки:

- 4% при сотрудничестве с частными лицами;

- 6% при работе с компаниями или ИП.

Правила расчета и уплаты налога

Размер сбора рассчитывается работниками ФНС. Через приложение налогоплательщик уведомляется о платеже до 12 числа месяца, следующего за отчетным. Средства надо внести до 25 числа этого месяца. Допускается через приложение предоставлять направление поручений в банк на списание средств со счета.

Если сбор не уплачивается своевременно, то в течение 9 дней направляется уведомление с суммой платежа, начисленными пени и информацией о мерах ответственности за нарушение.

Налоговый вычет

Каждому новому самозанятому предлагается вычет в размере 10 тыс. руб. для снижения налоговой базы. Если налогоплательщик сотрудничает с частными лицами, то до исчерпания вычета применяется ставка 3% вместо 4%. Если доход получен от компании, то уплачивается 4% вместо 6%.

Если вычет не использован полностью в текущем году, то остаток переносится на следующий год. При повторной постановке на учет вычет восстанавливается. Отсутствуют временные ограничения на его применение.

Декларация

Не требуется по данному спецрежиму составлять и сдавать налоговую декларацию.

Как передаются сведения

Данные о полученных доходах регистрируются в приложении «Мой налог». Для этого формируются чеки, выдаваемые покупателям. Процесс выполняется в момент расчетов. Допускается выдавать чек в бумажном или электронном виде.

Особенности применения налогов и взносов

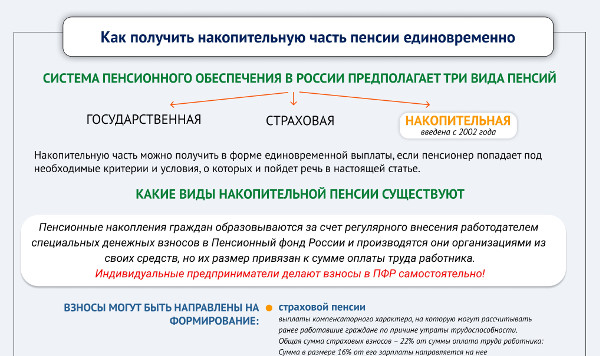

Сбор уплачивается только с доходов, полученных от профессиональной деятельности. Налогоплательщики могут не уплачивать страховые взносы, но это негативно влияет на их стаж, формирование пенсии, количество пенсионных баллов и будущую пенсию. Они могут заключить договор добровольного страхования, уплачивая ежегодно фиксированную сумму.

ФЗ №422 вступил в силу 1 января 2019 года.

Полезное видео

Об опасностях самозанятости в видео:

Заключение

Если гражданин планирует работать в качестве самозанятого, то рекомендуется изучить положения ФЗ №422, чтобы знать правила ведения деятельности. Это позволит предотвратить разногласия с представителями ФНС, а также упростит процесс расчета и уплаты налога.