Возможно ли стать самозанятым, имея официальную работу

С лета 2020 года по всей стране был введен новый налоговый режим для самозанятых граждан. Самозанятость не предполагает официального устройства или обязательной регистрации в качестве индивидуального предпринимателя. Любой профессиональный доход должен облагаться налогом.

Многие люди умудряются быть самозанятыми и при этом трудиться официально. Но существуют ли какие-либо ограничения при совмещении, можно ли стать самозанятым, имея официальную работу.

Содержание

Самозанятость и официальное трудоустройство

Ни для кого не секрет, что многие люди имеют дополнительный доход помимо основного, получаемого с места работы. Источники дохода могут быть различными: неофициальная подработка, изготовление и продажа вещей, сдача недвижимости в аренду, возмездное выполнение каких-либо услуг и работ.

Информация о различных аспектах правовой сферы: новости, статьи, советы по защите прав.

На законодательном уровне правительством было принято решение легализовать получение дополнительного дохода граждан. В настоящее время действует Федеральный Закон № 422 от 27.11.2018 года «О проведении эксперимента по установлению специального налогового режима – налог на профессиональный доход», который устанавливает и закрепляет основные положения, касающиеся самозанятости. Действие данного закона распространяется на территории всех субъектов государства.

В законе указано, что самозанятыми могут стать граждане, имеющие доход от какой-либо деятельности, при ведении которой они не работают по трудовому договору и не имеют работодателя. Также оформить самозанятость следует лицам, которые получают доход от использования недвижимости или другого имущества.

Законодательно установлено, что официально трудоустроенные лица могут оформить самозанятость. Однако запрещено оказывать услуги своему работодателю. Существует ряд других ограничений на ведение нового налогового режима.

Какую деятельность можно вести самозанятым

Новый специальный налоговый режим предполагает ведение деятельности гражданами, которую можно осуществлять без создания ИП. К видам такой деятельности можно отнести:

- ремонт помещений и строительные работы;

- юридическое консультирование, ведение бухгалтерии;

- фотосъемка, видеосъемка на заказ;

- оказание косметических услуг в домашних условиях;

- продажа продукции собственного производства;

- удаленная работа через сервисы;

- организация и проведение праздничных мероприятий;

- перевозка товаров и пассажиров;

- аренда, прокат, хранение имущества;

- репетиторство;

- различного вида консультирование.

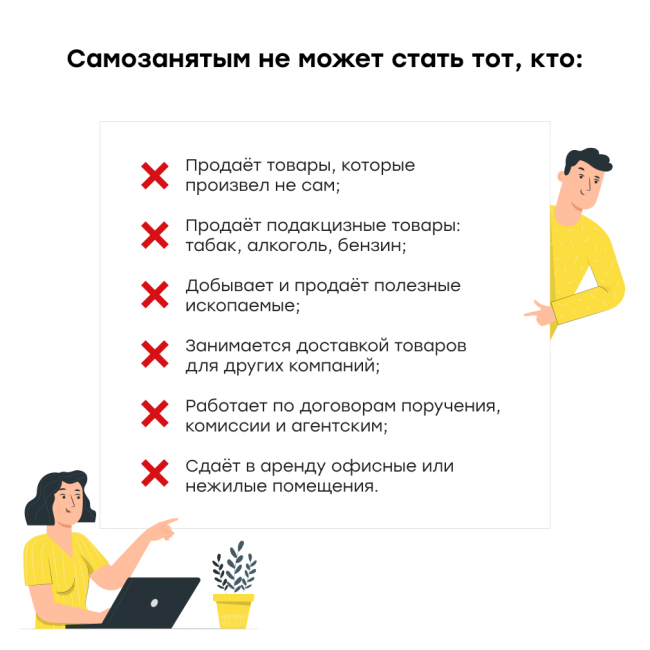

На эти и другие виды деятельности распространяется новый налоговый режим. Однако есть ограничение при ведении самозанятости. Они распространяются на следующие виды деятельности:

- деятельность, которая связана с добычей полезных ископаемых;

- перепродажа вещей;

- продажа подакцизных товаров (топливо, алкоголь).

Не могут быть самозанятыми граждане, имеющие в подчинении других работников, а также тех, кто ведет ИП в интересах другого лица и действуют на основе договоров комиссии, поручения или агентских договоров.

Оформление самозанятости

Граждане, желающие стать самозанятыми, должны использовать специальный налоговый режим и пройти необходимую регистрацию. Без регистрации использование специального налогового режима невозможно.

Встать на учет в ФНС можно разными способами:

- установить приложение «Мой налог»;

- зарегистрироваться через кабинет налогоплательщика на сайте ФНС;

- с помощью портала Госуслуг;

- обратившись в уполномоченный банк (Сбербанк, Альфа-Банк, ВТБ банк, Совкомбанк и другие).

При регистрации не нужно указывать официальное место работы.

Самым удобным способом регистрации считается установка приложения «Мой налог». Приложение можно установить бесплатно на свое мобильное устройство. После установки приложения нужно будет загрузить фотографию паспорта (для проверки и установления личности в ФНС), личную фотографию, заполнить заявление. Для написания заявления через приложение «Мой налог» не нужно использовать специальную электронную подпись.

В течение одного дня с момента регистрации в мобильном приложении, пользователю должно прийти уведомление с ФНС о том, что гражданин оформил самозанятость. Надо отметить, что ФНС вправе отказать в оформлении налогового статуса, если выяснится, что имеются несоответствия и противоречия в представленных документах.

После регистрации в качестве налогоплательщика можно сменить или добавить вид деятельности. Сделать этом можно в разделе приложения «профиль». Достаточно выбрать в окне «виды деятельности» необходимый вариант. Нет никакого ограничения по количеству видов.

В любой момент после регистрации налогоплательщик может сняться с учета в силу каких-либо обстоятельств и причин. Снявшийся с учета налогоплательщик сможет спустя какое-то время повторно оформить самозанятость, если у него не будет установлена налоговая задолженность и неоплаченные штрафы.

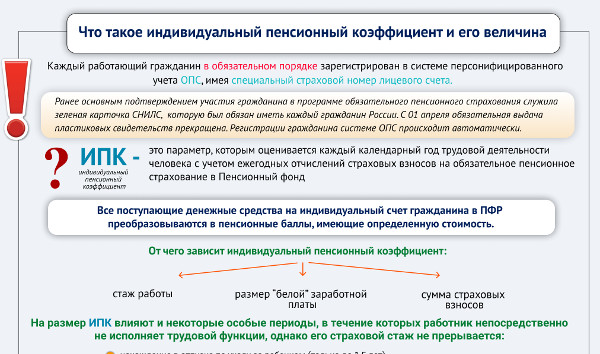

Полезно также почитать: Стаж у самозанятых

Можно ли быть одновременно самозанятым и ИП

Индивидуальные предприниматели без прекращения деятельности могут перейти на режим налогоплательщиков по профессиональному доходу, если посчитают, что такой переход более выгоден в плане уплаты налогов. В случае, если ИП оформит самозанятость, он освобождается от уплаты НДФЛ, страховых взносов.

Предприниматели могут быть одновременно самозанятыми, если не осуществляют запрещенные для налогового режима виды деятельности, не имеют наемных работников и, если их годовой доход от деятельности не превышает 2,4 миллиона рублей.

Внимание! ИП, решивший оформить самозанятость, не сможет использовать другие налоговые режимы. Поэтому перед регистрацией в ФНС предпринимателю надлежит отказаться от других налоговых режимов, иначе ИП не сможет стать самозанятым.

Индивидуальному предпринимателю надлежит ежемесячно отчитываться перед ФНС, своевременно оплачивать налоги. Для того чтобы не было путаницы, ИП нужно тщательно учитывать доходы и расходы, чтобы верно заявить информацию о полученной прибыли.

Полезно также почитать: Пенсия у самозанятых лиц

Полезное видео

Предлагаем посмотреть видео по теме статьи:

Заключение

С 2020 года по всей территории РФ действует эксперимент по поводу введения нового налогового режима на профессиональный доход. Стать самозанятым может любой гражданин, осуществляющий какую-либо деятельность и получающий от нее прибыть. Можно совмещать самозанятость с официальной работой, если это не запрещено законом. Стать самозанятым просто, достаточно установить приложение «мой налог» и пройти регистрацию.