Какие взносы обязан делать ИП в ПФР

Как насчитывается пенсия гражданам, которые являются сотрудниками у индивидуального предпринимателя или как формируется пенсия самого индивидуального предпринимателя.

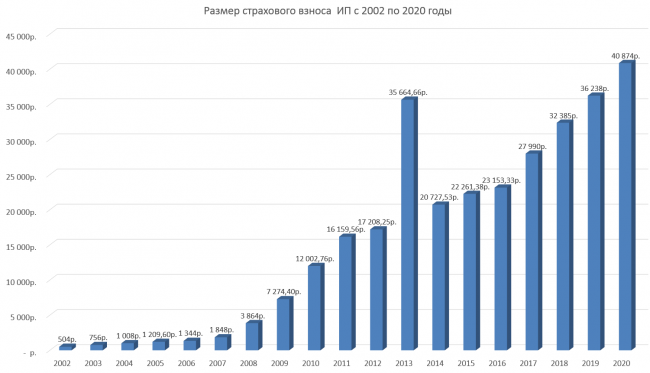

Все без исключения ИП должны вносить взносы в ПФР. В зависимости от размера дохода, помимо фиксированного размера ИП делает уплату дополнительно 1 процента. Чтобы исключить ошибки, необходимо знать имеющиеся особенности.

Содержание

Отчисления ИП для ПФР

Фиксированные взносы перечисляются до 31 декабря текущего календарного года включительно. Индивидуальные отчисления с дохода, который превышает 300 тыс. руб. можно сделать на выбор:

Информация о различных аспектах правовой сферы: новости, статьи, советы по защите прав.

- до 31 декабря текущего отчетного года включительно – в таком случае в качестве вычета их допускается возможность использовать исключительно в следующем календарном году;

- в период с 1 января по 1 июля следующего отчетного года – в качестве вычета можно применять в следующем периоде.

При несвоевременной оплате положенных взносов на ИП накладывается административный штраф в установленном размере.

Фиксированная выплата

Начиная с 2018 года, правила расчета положенных взносов были изменены. С этого момента МРОТ в учет не берется. В соответствии с нормами ст. 430 НК РФ утвержден фиксированный размер отчислений.

Индивидуальные предприниматели в 2019 году должны перечислять на обязательное пенсионное страхование 29 354 руб., но медицинское – 6 884 руб.

1% с прибыли

В порядке определения 1% с прибыли каких-либо изменений не произошло – его необходимо платить в случае превышения суммарного размера дохода в 300 тыс. руб.

В случае совмещения используемых налоговых режимов фиксированные взносы подлежат суммированию, после чего проводится соответствующий расчет.

В процессе определения 1% необходимо брать во внимание следующие факторы:

- ЕНВД – при расчете учитывается сумма вмененного дохода, а не реального;

- УСН 6% — для расчета ИП берет полученную прибыль по факту;

- УСН Доходы , уменьшенные на показатели затрат, на сегодняшний день в качестве базы для определения учитывается только реальная прибыль;

- ОСНО – база считается в качестве разницы между доходом и расходом.

Для ля расчета 1% при патенте ИП должны брать во внимание расчетный размер максимально допустимого дохода, отталкиваясь от которого определяется платеж.

Расчет и размер выплат в 2019 году

Произвести все необходимые расчеты по страховым взносам индивидуальных предпринимателей можно с помощью специально разработанного онлайн калькулятора. Для этого требуется перейти на официальный сайт ФНС.

Необходимо учитывать, что положенную сумму отчислений сервис подсчитывает, отталкиваясь от фиксированного взноса. При необходимости выполнить расчет положенного размера в случае превышения дохода 300 тыс. руб., на экране монитора будет указана ошибка. Во многом это связано с тем, что размер дохода в онлайн калькуляторе можно указывать исключительно за текущий отчетный период либо предшествующий.

В 2019 году КБК для перечислений установленных страховых взносов остались прежними:

- перевод на пенсионное страхование — 182 1 02 02140 06 1110 160;

- перечисления на обязательное медицинское страхование — 182 1 02 02103 08 1013 160.

Важно: положенный взнос 1% с превышения дохода должен быть перечислен по указанным код страхователя. Каких-либо исключений не предусмотрено.

Как ИП сдает отчетность?

Индивидуальные предприниматели берут на себя обязанность по сдаче отчетности установленной формы с целью:

- получения сведений о предпринимательской деятельности разными контролирующими органами;

- поведения контроля на предмет выявления ошибок в работе.

Индивидуальные предприниматели официально считаются плательщиками страховых взносов, поскольку вынуждены делать отчисления за себя, следовательно, должны предоставлять соответствующий отчет.

Однако в случае отсутствия наемного штата сотрудников и при условии оплаты взносов только за себя, предприниматели не могут предоставить значимые данные представителям ПФР. Во многом это связано с тем, что за процессом пристально наблюдает налоговый орган. Информация относительно отчетных периодов, за которые предприниматель работал, Пенсионный фонд вправе запросить в ФНС.

Индивидуальные предприниматели могут выступать в качестве страхователей, при условии наличия официального трудоустроенных сотрудников.

В таком случае взносы осуществляются в соответствии со ст. 419 НК РФ:

- за себя;

- за работников.

В 2019 году Закон №212-ФЗ “О страховых взносах…” утратил юридической силы.

Обязанность по сдаче отчетности плательщиками обязательных взносов регулируется Законом №27-ФЗ “О персонифицированном учете в системе обязательного пенсионного страхования” – страхователи должны сдавать отчет по форме:

- СЗВ-М – с периодичностью раз в месяц;

- СЗВ-М-Стаж – ежегодно.

Отчет по форме СЗВ-М требуют в Фонде для того, чтобы иметь возможность достоверно определять работающих пенсионеров от нетрудоустроенных. Во многом это связано с тем, что только безработные пенсионеры могут рассчитывать на индексацию выплат в соответствии с текущими показателями цен.

При отсутствии СЗВ-Стаж Пенсионный фонд не в состоянии достоверно выполнить подсчет стажа наемного рабочего, что автоматически сказывается на будущей пенсии.

Более того, работодателя в качестве ИП берут на себя обязанность по перечислению с заработной платы наемных сотрудников дополнительных взносов на накопительную пенсию.

Если не платить взносы от ИП в ПФР

В соответствии с нормами федерального законодательства, от внесения обязательного фиксированного взноса могут быть освобождены индивидуальные предприниматели при условии:

- прохождения воинской службы;

- пребывания в декретном отпуске до 1,5 лет – если оплата по взносам в ФФОМС последовала за календарный год;

- ухода за гражданами с наличием инвалидности либо достижения 80-летнего возраста;

- пребывания в место, где невозможно получить трудоустройство, проживая при этом с супругом, который находится на воинской службе по контракту – льгота предоставляется на срок до 5-ти лет;

- проживания за границей по имеющемуся направлению на официальное трудоустройство супруга – максимальный срок освобождения 5 лет.

К примеру:

- для военнослужащих – справка с военкомата, военный билет;

- по уходу за ребенком – свидетельство о рождении, справку с соцстраха о начислении детского пособия.

В зависимости от оснований для получения освобождения, пакет документов отличается между собой. Налоговая инспекция оставляет за собой полное право требовать дополнительные справки с целью подтверждения полученных ранее сведений. При получении отказа от ИП в предоставлении льготы будет отказано без каких-либо объяснений.

На практике, налоговой службе вполне достаточно одного документа или нескольких. К примеру, если осуществляется уход за пожилым родственником в возрасте 80 лет, необходимо подготовить копию его паспорта и документальное подтверждение степени родства. Если он не относится к родственникам, требуется подготовить подтверждение прав на уход – к примеру, опека.

Амнистия по взносам в ПФР

Под налоговой амнистией для индивидуальных предпринимателей подразумевается легальный способ избавиться от накопленных долгов за прошлые отчетные периоды.

Правило актуально для ИП, которые:

- продолжают предпринимательскую деятельность на текущий момент;

- прекратили работать в качестве индивидуальных предпринимателей, но при этом осталась задолженность по обязательным страховым и налоговым взносам на определенную дату.

Установленная амнистия затрагивает исключительно ту задолженность индивидуальных предпринимателей, которая числится за ними по состоянию на:

- 1 января 2015 г. – по налоговым сборам;

- 1 января 2017 г. – по остальным взносам.

Из этого следует, что имеющиеся долговые обязательства по перечисленным сборам индивидуальных предпринимателей, сформировавшихся после установленных сроков, должны быть выплачены в полном объеме. Правило актуально не только к тем ИП, которые прекратили свое существование, но и действующим.

Процедура амнистии была инициирована в 2018 году. Законодательством РФ разработан специальный механизм, с помощью которого осуществляется списание задолженности. Обязанность по аннулированию долгов возложена на специалистов налоговой службы по месту регистрации индивидуальных предпринимателей. Какие-либо действия от предпринимателей законодательство не требует.

На сегодняшний день период проведения амнистии не ограничивается по времени, из-за чего налоговый орган указывает на то, что процедура может затянуться на неопределенный период. По этой причине, если индивидуальные предприниматели заинтересованы в списании имеющихся долговых обязательств за максимально короткий срок, возникает необходимость принимать в этом активное участие.

В завершении отметим, что каждый ИП оплачивает фиксированный взнос в ПФР и дополнительно 1% с дохода, превышающего 300 тыс. руб. Рассчитать можно с помощью калькулятора на сайте ФНС.

При отсутствии сотрудников сдача отчетности не предусматривается в ПФР. Попадая под амнистию можно избавиться от части долговых обязательств.

Полезное видео

Подробнее об амнистии в 2019 году смотрите в видео: