Как правильно заполнить расчет по страховым взносам и кому нужно его сдавать

РСВ, представлен единым документом, содержащим сведения обо всех перечислениях работодателя за себя и наемных сотрудников. Сюда не входят только данные, касающиеся несчастных случаев или профессиональных заболеваний.

В статье расскажем о том, что так это за документ, как правильно его заполнить, а также кому сдавать расчет по страховым взносам.

Содержание

- 1 Понятие

- 2 Кто должен предоставлять отчеты и куда

- 3 Правила заполнения

- 4 Оформление отчета, если нет сотрудников

- 5 Как заполняется расчет на единственного учредителя

- 6 Как поступить, если директор не получает зарплату

- 7 Нюансы сдачи нулевого отчета

- 8 Сроки сдачи

- 9 Что такое пояснения в налоговую к РСВ

- 10 Полезное видео

- 11 Заключение

Понятие

Основные данные о правилах составления и сдачи данного документа содержатся в Приказе ФНС №ММВ7-11/470@, который был утвержден в октябре 2019 года. В Приказе имеется определение аббревиатуры РСВ.

Информация о различных аспектах правовой сферы: новости, статьи, советы по защите прав.

Данный отчет заменил старый документ, обладающий той же аббревиатурой. В нем содержится намного меньше разделов, а также передавать его нужно теперь не представителям ФСС, а работникам ФНС.

Кто должен предоставлять отчеты и куда

РСВ представлен ежеквартальным отчетом, содержащим данные о страховых взносах, перечисляющихся не только на социальное или медицинское, но и на пенсионное страхование. Сдавать данный документ в ФНС необходимо всем предпринимателям и фирмам, представленным страхователями.

Это относится даже к ситуации, когда руководитель компании уплачивает взносы за работников нерегулярно. При этом не учитывается, какой тип договора подписывается с наемными специалистами. Поэтому за людей, работающих на основании договора подряда, все равно придется сдавать РСВ.

Если у предприятия имеются филиалы, то отчеты сдаются каждым отделением на основании места осуществления работы или места постановки на учет.

С 2020 года внесены поправки в НК на основании положений ФЗ №325, поэтому обособленные подразделения передают отчет по месту нахождения, но только при условии, что для этого отделения фирмой открыт банковской счет, а также оно должно начислять и осуществлять выплаты физлицам.

К иным правилам относится:

- индивидуальные предприниматели или самозанятые лица обязаны подавать отчет в отделение ФНС по адресу своей официальной прописки;

- с 2020 года расчет подается исключительно в электронном виде. Если в компании официально трудоустроено больше 10 человек, то на бумажном носителе отчет не сдается;

- даже если руководство фирмы за расчетный период не перечисляло специалистам какие-либо средства, то все равно нужно сдавать документацию в ФНС, а в ином случае представители налоговой службы начислят штраф за просрочку, поэтому заполняются некоторые обязательные листы с разделами и полями, после чего сдается нулевая форма.

Для данного документа применяются стандартные правила переноса, поэтому если 30 число попадает на выходной или праздничный день, то переносится срок сдачи на первый рабочий день. Если руководитель фирмы опоздает даже на один день, то ему придется платить штраф, который составляет 5% от размера взносов, зафиксированных в отчете. Начисляется санкция даже за неполный месяц просрочки.

Штраф не может быть меньше 1 тыс. руб. или больше 30% от общего размер взносов. Другим негативным моментом просрочки выступает наложение блокировки на расчетный счет предприятия. Представители ФНС обладают правом блокировать счета на срок, превышающий 10 дней.

Правила заполнения

Процессом заполнения данного расчета занимаются бухгалтеры. Они должны учитывать стандартные требования ФНС и делопроизводства. Новый документ содержит небольшое количество разделов и полей, поэтому считается легким в заполнении.

Титульный лист

Для заполнения данного листа указываются следующие данные:

- наименование, ИНН и КПП предприятия или ИП;

- если заполняется документ от филиала, от которого выдается заработок работникам, то приводится КПП данного отделения;

- номер корректировки, причем если расчет оформляется впервые, то ставится 000;

- срок, за который оформляется РСВ, например, если процедура осуществляется за 9 месяцев, то ставится код 33;

- код ФНС, представленный номером отделения ФНС, в котором зарегистрирована компания;

- строка «По месту нахождения» предназначена для кода из трех цифр, который соответствует месту представления документа в инспекцию, причем все коды можно изучить в приложении №4 к Приказу ФНС№ ММВ-7-11/470@;

- если фирма передает уточненный документ за закрытое подразделение или при лишении права начислять зарплату, то указывается код 9, а также ИНН и КПП закрытого отделения;

- основной код ОКВЭД;

- должность и ФИО лица, занимающегося заполнением и подписанием документа;

- дата составления.

Не пишутся какие-либо сведения в графе, предназначенной для заполнения представителем ФНС.

Приложение 1 Раздела 1

Оно требуется для расчета точных сумм взносов за медицинское и обязательное страхование.

Во время его заполнения вносятся данные:

- Тип плательщика. Если осуществлялись за 3 месяца выплаты физлицам, то ставится «1». Если отсутствует перечисления, то ставится «2».

- Код ОКТМО и КБК.

- Подраздел 1.1. В нем содержатся данные относительно взносов на ОПС. Строка 001 содержит код используемого тарифа, а строка 010 включает количество застрахованных лиц. Строка 020 предназначена для указания всех сотрудников, за которых работодатель перечисляет взносы. Если у некоторых работников доход превышает предельное значение, то они указываются в строке 021. Строка 030 содержит точную сумму, представленную общим доходом наемных работников. Если имеются необлагаемые доходы, например, выплаты по больничному листку, то они вписываются в строку 040. Строка 045 предназначена для перечисленных и подтвержденных документами сумм, переданных по контракту отчуждения права или авторского заказа. При заполнении строки 050 рассчитывается разница между строками 030, 040 и 045. Если превышается предельное значение, определенное для взносов, то превышение указывается в строке 051. В каждой графе 060 строки приводится сумма взносов, начисленная по всем работникам по выбранному тарифу. Следующие 2 строки используются для сортировки взносов.

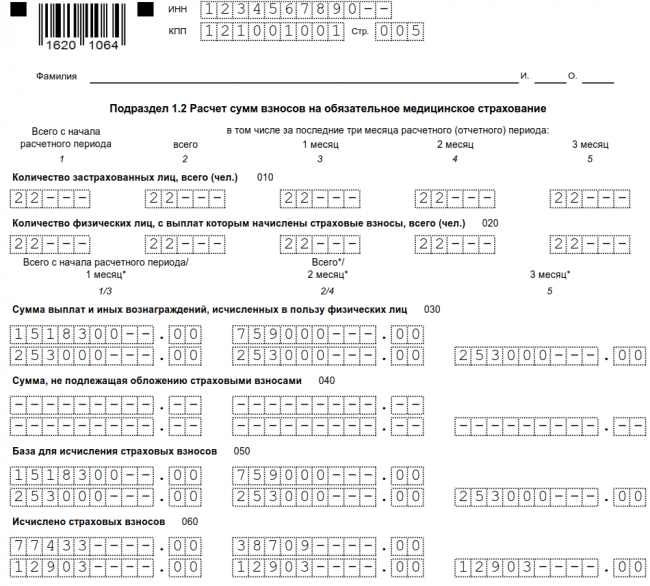

- Подраздел 1. 2. Здесь отражаются сведения по взносам, направляемым на ОМС. Подраздел 2 содержит те же строки, что и 1 подраздел, а также применяются аналогичные правила заполнения. Только во время внесения данных в строку 060 необходимо строку 050 умножить на ставку по взносам.

Приложение 2 Раздела 1

Оно предназначается для отражения сумм на социальное страхование, которым приходится пользоваться при оформлении больничного или декретного отпуска.

К основным правилам заполнения данной части документа относится:

- строка 001 содержит код тарифа;

- в строке 002 указывается признак выплат, например, если Соцстрах перечисляет пособия напрямую работникам, а не компании, то ставится «1», а если процедура выполнятся через работодателя с помощью взаимозачета, то применяется «2»;

- в графе 010 приводится общее число застрахованных лиц;

- при заполнении строки 015 указываются наемные специалисты, за которых перечисляются взносы;

- строка 020 предназначается для указания точных сумм выплат;

- в графе 030 приводятся суммы, с которых не взимаются взносы;

- при заполнении строки 040 вписываются суммы, превышающие предельное значение базы;

- для графы 050 придется из стр. 020 вычесть стр. 030 и стр. 040;

- при использовании общего тарифа и перечислении доходов иностранным гражданам указываются в строке 055 данные выплаты, причем по ним начисляются взносы по ставке 1,8%;

- для графы 060 база (стр. 050 минус стр. 055) умножается на 2,9%, после чего прибавляется (стр. 055 умноженная на 1,8%);

- строки 070, 080 и 090 заполняются только при наличии цифры «2» в строке 020.

Раздел 3

Он содержит персонифицированную информацию о каждом застрахованном гражданине. Поэтому вносятся данные по всем наемным специалистам.

При этом учитываются следующие простые правила:

- графа 010 включает признак аннулирования данных «1», если отменяются ранее переданные сведения, а также в подразделе 3.2 ставятся прочерки, но при первичном заполнении документации поля не заполняются;

- указываются личные сведения о каждом сотруднике, к которым относится ФИО, дата рождения, ИНН, пол и СНИЛС;

- приводится код страны, в которой оформлено гражданство, причем для российских граждан применяется код 643;

- вносится код вида документа, на основании которого работодатель удостоверяет личность сотрудника, причем обычно для этого используется паспорт и код 21;

- графа 120 содержит номер месяца, за который приводятся сведения;

- для графы 130 придется пользоваться данными из Приложения 7 Порядка заполнения РСВ, так как указываются коды категорий сотрудников;

- поля 140-170 предназначены для внесения данных о суммах заработка и начисленных взносах;

- при использовании дополнительных тарифов применяются графы 180-210.

Во время заполнения документа не допускается совершать ошибки, так как это приведет к формированию корректирующих отчетов.

Оформление отчета, если нет сотрудников

Если приостанавливается или изменяется деятельность компании, то могут полностью увольняться сотрудники. Иногда все наемные специалисты отправляются в отпуска за свой счет, поэтому не происходит выдача и начисление зарплаты.

Компаниям все равно придется заполнять и подавать отчеты РСВ, причем даже при приостановке, если нет начислений, деятельности или отсутствии официально трудоустроенных сотрудников. При этом в фирме остается директор, являющийся единственным учредителем, поэтому подаются данные по его взносам, заполняется нулевой расчет.

Как заполняется расчет на единственного учредителя

Единственный учредитель представлен генеральным директором организации, получающим зарплату или иные вознаграждения. Даже если руководитель не получает доход, в системе обязательного социального страхования он все равно числится, поэтому о нем нужно передавать данные работникам ФНС.

Заполняются все строки расчета, но получателем дохода выступает только один человек. Плательщиком взносов представлена организация.

Как поступить, если директор не получает зарплату

Если не производятся выплаты застрахованным лицам, фирма все равно остается страхователем.

Она сдает нулевой отчет, в котором заполняются следующие поля:

- титульный лист;

- раздел 1, содержащий данные о компании, которая платит взносы;

- приложение 2;

- раздел 3.

Поскольку отсутствуют количественные и суммовые показатели, то во всех строках указывается значение «0». Дополнительно не нужно заполнять персонифицированные данные о лицах, которые получали какие-либо выплаты от компании.

Нюансы сдачи нулевого отчета

Расчет сдается фирмами или ИП при наличии хотя бы одного сотрудника. ИП без работников могут не сдавать документ, а вот компаниям придется выполнять процесс каждый квартал, так как в любом случае имеется директор, представленный учредителем.

В таком расчете вносятся данные в титульный лист, а также указываются данные о плательщике и застрахованном лице, представленном руководителем предприятия. Во многих строках ставится значение «0».

Сроки сдачи

Документ подается в отделение ФНС каждый квартал до 30 числа месяца, следующего за кварталом. Процесс переноса при пропадании крайнего срока на выходной или праздник осуществляется стандартным образом.

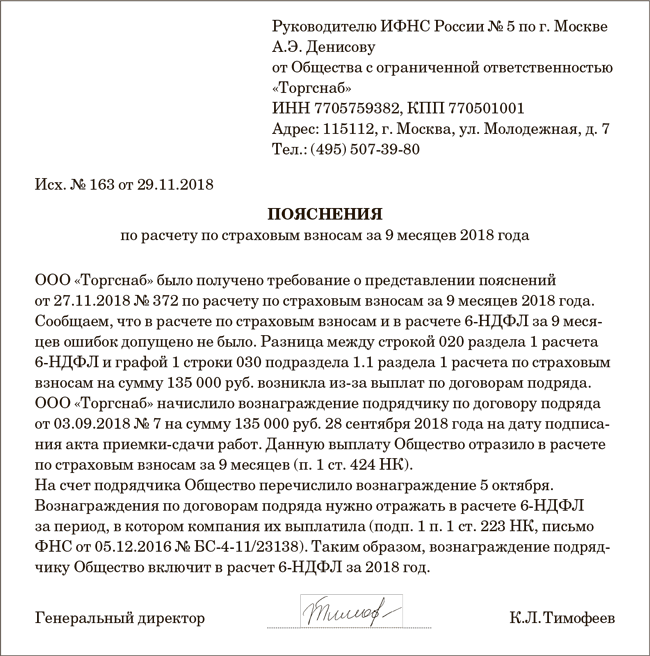

Что такое пояснения в налоговую к РСВ

Представители ФНС проводят камеральную проверку после получения документов. Если выявляются несоответствия или ошибки, то от предпринимателя или владельца компании запрашиваются пояснения. Они должны передаваться в ФНС в течение 5 рабочих дней.

Если бизнесмен отказывается давать пояснения, то по ст. 129.1 НК ему придется заплатить штраф 5 тыс. руб. Повторное аналогичное нарушение приводит к уплате штрафа в размере 20 тыс. руб.

Образец пояснений по расхождению данных в налоговую:

Полезное видео

Если остались вопросы по заполнению формы, предлагаем ознакомиться с видео-инструкцией:

Заключение

Все работодатели обязаны составлять и ежеквартально сдавать РСВ. Единственным исключением представлены индивидуальные предприниматели, которые не пользуются услугами наемных работников. Важно грамотно заполнить документацию, чтобы представители ФНС не обнаружили какие-либо расхождения или ошибки.